به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از فردای اقتصاد، ایران به ویژه در دهه گذشته تبدیل به آزمایشگاه بحرانهای ارزی شده است؛ هر ریسک خارجی فوراً در جهش نرخ ارز بازتاب پیدا میکند و به بیثباتی بیشتر اقتصاد کلان و انتظارات تورمی دامن میزند. آیا راهی برای کاهش آسیبپذیری اقتصاد ایران وجود نداشته؟ تجربه روسیه به عنوان کشوری که حتی تجربه تحریم و تنش بینالمللی دارد از این منظر جالب است. آنها میان شوک ارزی سال ۲۰۱۵ تا شوک زمستان سال قبل، سیاستهای ارزی و بانکی مناسبی در پیش گرفتند که باعث شد موفقیتشان در کنترل نرخ ارز طی جنگ اوکراین همه را شگفتزده کند.

تجاوز نیروهای نظامی روسیه به اوکراین در زمستان گذشته باعث اعمال انواع تحریمهای مالی و تجاری علیه دستهای از اشخاص حقیقی و حقوقی این کشور شد. هر دلار تا پیش از این اتفاق، کمتر از ۸۰ روبل (واحد پول) روسیه قیمت داشت. اما مشابه تجربههای ما از شوکهای ارزی متعدد در ایران بر اثر تحریمها، نرخ ارز در روسیه جهش شدیدی کرد و در کمتر از ۲۰ روز هر دلار به ۱۳۶ روبل رسید. اما ادامه داستان برای ما جدید است؛ سیاستهای اقتصادی روسیه باعث شد روند افزایشی نرخ ارز وارونه شود و سه ماه بعد نرخ دلار به کمترین مقدارش در شش سال گذشته -۵۵ روبل- رسید. اما روسیه چگونه توانست این ثبات را ایجاد کند و آیا امکان پیاده کردن سیاستهای دولت پوتین در اقتصاد ایران وجود دارد؟ گزارش جدیدی از مرکز پژوهشهای مجلس به این سوال پاسخ میدهد.

روسیه چگونه با وجود تحریم توانست ثبات ارزی داشته باشد؟

پیش از بررسی راهکارهای سیاستی روسیه برای مقابله با شوک ارزی، باید توجه داشت که روسیه هم مانند ایران صادرات نفتی زیادی دارد؛ ۴۵ درصد از صادرات سال ۲۰۲۱ این کشور را نفت خام، فراوردههای نفتی، گاز طبیعی و میعانات گازی تشکیل داده است. بنابراین دولت روسیه هم مانند دولت ایران دسترسی قابل توجهی به ارز ناشی از رانت منابع طبیعی دارد. اتفاقاً اولین سیاستی که گزارش مرکز پژوهشها برشمرده، به مدیریت ثباتساز درآمدهای نفتی مربوط است. سیاست دوم، رشد ناگهانی نرخ بهره بانکی از سوی سیاستگذار پولی بوده است.

مدیریت روسی ارزهای نفتی

به نظر میرسد روسها تنها در شروع شوک ارزی دست به عرضه ارز از ذخایر خارجی زدهاند اما در دوره پیش از آن دلارهای نفتی را صرف کاهش نرخ ارز نکرده بودهاند. از سال ۲۰۱۷ به دنبال اصلاح سیاستهای ارزی، دولت روسیه ارزهای نفتی مازاد بر نفت ۴۰ دلاری را در ذخایر خارجی خود قرار داده است. بنابراین سیاستگذاران روسیه از کاهش نرخ حقیقی ارز (نرخ تعدیلشده با تورم) با کمک ارزهای نفتی خودداری کردهاند. پرهیز از این نوع مداخله ارزی که همواره در دورانهای وفور درآمد نفتی در ایران انجام میشود، شدت شوک ارزی در اثر تحریم را در روسیه کم کرد. از طرف دیگر ذخایر کافی نزد بانک مرکزی باقی ماند تا در زمان شوک بتواند پاسخ سریع بدهد.

البته در دوران جنگ، روسیه به عرضه بیش از حد ذخایر ارزی دست زد که باعث شد نرخ ارز در پایینترین عدد خود بعد از شش سال قرار گیرد. گزارش مرکز پژوهشها علت احتمالی این اقدام را افزایش مخارج جنگی روسیه یا جلوگیری از رشد نقدینگی (انقباض نقدینگی از طریق فروش ارز) دانسته است.

افزایش ناگهانی نرخ بهره بانکی برای چه بود؟

یک اقدام دیگر روسیه، افزایش یکشبه نرخ بهره بانکی از ۹.۵ به ۲۰ درصد بود. این اقدام در راستای افزایش جذابیت نگهداری روبل در بانک و عدم تبدیل آن به دلار صورت گرفت. پس از این که نرخ ارز به وضعیت باثبات خود بازگشت، نرخ بهره هم به مقدار ۹.۵ درصد برگردانده شد.

در کنار دو سیاست اساسی که گفته شد، دولت پوتین دو سیاست دیگر را برای مهار نرخ ارز اجرایی کرد؛ یکی اعمال کنترل حساب سرمایه به صورت برخی ممنوعیتها مثل منع شهروندان از انتقال پول به بانکهای خارجی بوده است. دیگری، الزام کشورهای غیرهمسو به پرداخت هزینه واردات گاز روسیه از طریق روبل بود که برای انتقال ریسک تحریم از روسیه به خریداران گاز و بازگشت کامل ارز حاصل از صادرات به بازار ارز روسیه صورت گرفت.

چرا روسیه مانند ایران دچار بحران ارزی نشد؟

ایران در سال ۱۳۹۱ دچار شوک ارزی ناشی از تحریم شد و نرخ ارز ۹۰ درصد افزایش یافت. روسیه هم در سال ۲۰۱۵ دچار یک شوک ارزی در اثر کاهش قیمت جهانی نفت و مناقشات کریمه شد و نرخ برابری دلار به روبل ۶۰ درصد بیشتر شد. دور بعدی شوک ارزی ایران در سال ۱۳۹۷ و با خروج ترامپ از برجام رخ داد؛ در روسیه تهدید شوک ارزی بعدی در زمستان سال گذشته اتفاق افتاد. ایران در ۱۳۹۷ در همان تله ۱۳۹۱ افتاد اما روسیه ۲۰۲۲ شرایط متفاوتی داشت.

مهمترین درسی که باید از تجربه روسیه گرفت، به فاصله میان دو شوک ارزی ۲۰۱۵ و ۲۰۲۲ برمیگردد. دولت در ایران که در دوره میان دو شوک دست به عرضه ارز و عقبانداختن رشد آن از تورم و رشد نقدینگی زده بود، عملاً بازار ارز را در معرض شوک قرار میداد؛ به محض هر گونه تحریم یا کاهش درآمد ارزی رخ دادن شوک ارزی کاملاً قابل پیشبینی بود. اما در حالی که نرخ حقیقی ارز در ایران سالانه ۵ درصد و در کل شش سال ۲۷ درصد کاهش یافته بوده، نرخ ارز حقیقی در برهه مورد نظر روسیه ثابت مانده بوده است.

توصیه سیاستی مهم مرکز پژوهشهای مجلس این است که سیاست تثبیت نرخ اسمی ارز در ایران به تثبیت نرخ حقیقی ارز تغییر کند؛ چگونه؟ لازم است ورود ارزهای نفتی به اقتصاد ایران (از طریق بودجه عمومی، تبصره ۱۴ بودجه، فروش ذخایر بانک مرکزی، تبدیل منابع صندوق توسعه ملی به ریال و نظایر آن) به میزان مقادیر صادرات نفتی سالهای تحریم (حدود ۳۰ تا ۴۰ میلیارد دلار به ارز ثابت سال ۱۴۰۰) تثبیت شود و ارزهای مازاد بر آن تبدیل به ذخایر خارجی یا افزایش دارایی صندوق توسعه ملی شود.

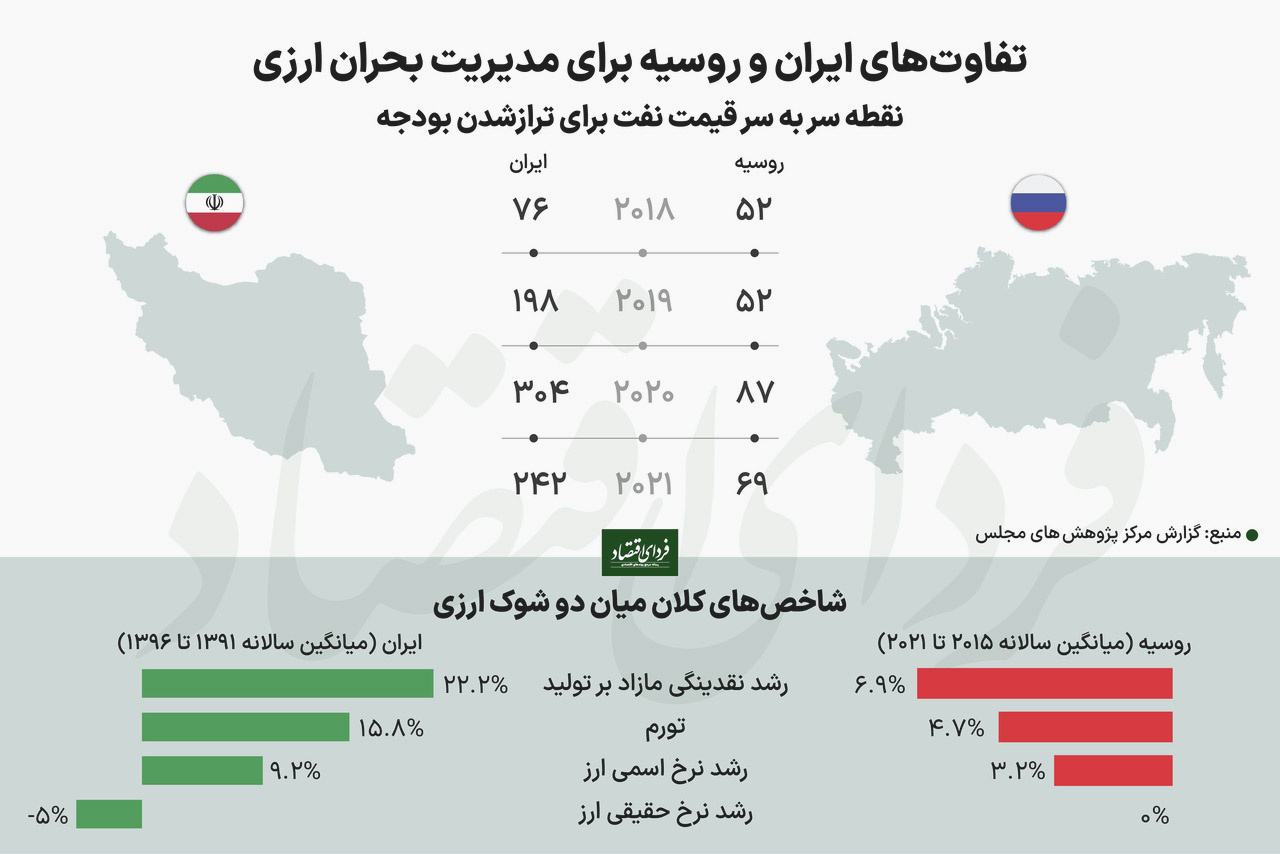

یک مقایسه جالب میان نحوه مدیریت ارز نفتی در روسیه و ایران را نقطه سر به سر قیمت نفت برای ترازشدن بودجه هر کشور نشان میدهد؛ در سال ۲۰۲۱، نفت ۶۹ دلاری برای ترازشدن بودجه روسیه کافی بود، اما دولت در ایران به ۲۴۲ دلار قیمت هر بشکه نفت نیاز داشت. این شکاف زیاد در سالهای قبل هم مشاهده میشود.

آیا سیاست افزایش نرخ بهره در ایران هم جواب میدهد؟

گزارش مرکز پژوهشها سه دلیل میآورد برای این که چرا در ایران مانند روسیه نمیتوان از نرخ بهره برای مقابله با شوک ارزی بهره برد. نرخ تورم بسیار بالا در ایران باعث شده نرخ بهره حقیقی بسیار منفی باشد (نزدیک به منفی سی درصد!)؛ برای تأثیرگذاری نرخ بهره برای جلوگیری از تبدیل ریال به دلار، لازم است نرخ بهره افزایش شدیدی را تجربه کند تا مقداری حقیقیاش (اختلافش با تورم انتظاری) مثبت شود. به گفته گزارش، چنین افزایش بزرگی آثار رکودی بزرگی هم میتواند داشته باشد.

علت دیگری که باعث میشود نرخ بهره در ایران نتواند چندان مؤثر باشد، هزینه بالای نقل و انتقال پول به ایران و انواع ریسکها شامل ریسک نوسانات نرخ ارز و ریسک تحریم است. در کنار این دو دلیل، ناترازی شدید در نظام بانکی ایران باعث میشود هرگونه افزایش جدی نرخ بهره به تعمیق مشکلات بانکها و رشد بیشتر نقدینگی در میانمدت منجر شود. بنابراین به نظر میرسد پیشزمینههایی برای تأثیرگذارشدن نرخ بهره باید فراهم شوند که اصلاحات نظام بانکی، کاهش ریسکهای سیستمی اقتصاد ایران و مثبتشدن نرخ بهره از طریق کاهش تورم از جمله آنهاست.

چرا صادرات ریالی ایده اشتباهی برای ایران است؟

به تقلید از صادرات روبلی گاز روسیه به اروپا، برخی در ایران پیشنهاد اقدام مشابه در صادرات نفتی را دادهاند. گزارش مرکز پژوهشها استدلال میکند که «برخلاف آثار مثبت این تجربه در اقتصاد روسیه، توصیه به صادرات ریالی را میتوان خطرناکترین و در عین حال غلطترین توصیه به مقام ارزی ایران تلقی کرد».

علت موفقیت روسیه برای صادرات روبلی این است که اروپا وابستگی زیادی به گاز روسیه دارد. روسیه هم فقط در این محصول و نه برای مثال در زمینه نفت که محصولش قابل جایگزینی بوده، الزام به پرداخت روبلی را اعمال کرد. برای ایران چنین شرایطی وجود ندارد. ضمن این که روسیه با این کار خواسته اطمینان کافی از بازگشت صد در صدی ارز صادرات به کشور داشته باشد اما به عقیده نویسندگان گزارش بازگشت ارز به چرخه اقتصادی ایران اصولاً رخ نمیدهد.

نظر شما