به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از فرهیختگان بحث در مورد نظام بانکی تمامی نداشته و نخواهد داشت و مادامی که ۸۸ درصد اقتصاد ایران از بانکها تامین مالی شوند و از آن طرف جمع داراییهای بانکها متجاوز از ۱۰۰۰ هزار میلیارد تومان باشد؛ بحث در این مورد واجب است. اخیرا وزارت اقتصاد و بانک مرکزی اعلام کردهاند که در کنترل و اصلاح نظام بانکی دست به اقدامات معجزهآسایی زدهاند که چرخه زیاندهی بانکها بهخصوص بانکهای دولتی بهسود تبدیل شده و بانکهای خصوصی نیز یکییکی به ریل مثبت بازمیگردند. در اینکه در یک سال اخیر بانک مرکزی با اعمال محدودیت بر ترازنامههای بانکی توانسته رشد ۴۰ درصدی نقدینگی در مهر ۱۴۰۰ را به رشد کمتر از ۲۷ درصدی در مردادماه ۱۴۰۲ تقلیل دهد یعنی اتفاقات مثبتی در سیستم بانکی در جریان بوده، اما آیا آن اتفاق معجزهآسایی که انتظار داریم افتاده است یا خیر ؟ بررسی عملکرد ۲۴ بانک کشور (عملکرد بانک سپه بهدلیل عدمانتشار اطلاعات درنظر گرفته نشده) نشان میدهد درآمد حاصل از فعالیتهای بانکی تنها ۷۵ درصد از مجموع هزینههای بانکها را پوشش میدهند و در مقابل این درآمدهای حاصل از فعالیتهای غیربانکی بوده که به کمک بانکها رسیده و عملکرد آنها را از یک زیان ۶۰ هزار میلیارد تومانی نجات داده است. فعالیتهای غیربانکی بانکها به معنی سرمایهگذاری در سهام و اوراق و خرید و فروش داراییهای سرمایهگذاری از قبیل مسکن، زمین، طلا و... است.

درآمد ۶۲۴ همتی بانکها

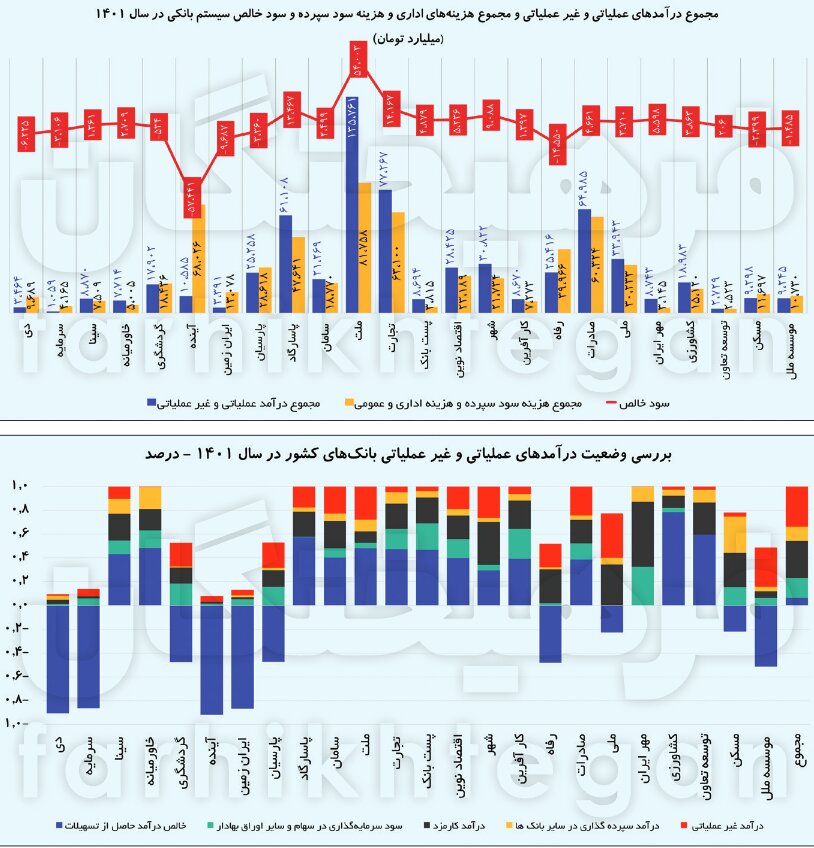

بررسی وضعیت ۲۴ بانک کشور نشان میدهد که سال ۱۴۰۱ سال کاهش زیان بانکهای کشور با سرعت کم و در عوض سال کاهش درآمدهای بانکی با سرعت زیاد بوده است. بر همین اساس ۲۴ بانک مورد بررسی در مجموع در سال ۱۴۰۱ تقریبا ۶۲۴ هزار میلیارد تومان درآمد داشتهاند، درحالیکه در همین سال «هزینه سود سپرده» و «هزینه اداری عمومی» بانکهای کشور در حدود ۵۹۵ هزار میلیارد تومان بوده است. بهطور کلی بانکهای کشور از پنج راه در آمد کسب میکنند. ابتدا «درآمد حاصل از تسهیلات» بوده که بیشترین درآمد بانکها نیز در همین سر فصل اتفاق خواهد افتاد. طی سال گذشته درآمد این بخش برای ۲۴ بانک حدود ۴۵۸ هزار و ۵۶۳ میلیارد تومان بوده است. دومین سرفصل «سود سرمایهگذاری در سهام و اوراق» بوده که بانکها از این محل نزدیک به ۳۰ همت درآمد کسب کردهاند. سومین آن «درآمد حاصل از کارمزد» بوده که درآمد بانکها از این محل ۵۴ هزار و ۲۹۵ میلیارد تومان بوده است. چهارمین مورد اما «درآمد سپردهگذاری در سایر بانکها» بوده که مقدار آن ۲۱ همت بوده و سهم کمی در درآمد سیستم بانکی دارد. مجموع چهار سرفصل مذکور را «درآمد عملیاتی» میگویند که بهنوعی به درآمد بانکها از عملیاتهای بانکی اشاره دارد. در ادامه اما بانکها سرفصلی به نام «درآمد غیرعملیاتی» نیز دارند که به درآمد بانکها از فعالیتهای غیربانکی مانند خرید و فروش و داراییهای سرمایهای و ساختوساز مسکن و... اشاره دارد. درآمد بانکها از این محل نیز طی سال گذشته ۵۹ هزار و ۷۷۱ میلیارد تومان بوده است.

۱۵ درصد درآمد بانکها از فعالیت غیربانکی

بررسی اعداد و ارقام بانکی در سال ۱۴۰۱ نشان میدهد که مجموع درآمد ناخالص نظام بانکی در این سال در حدود ۶۲۳ هزار میلیارد تومان بوده که ۸۵ درصد آن مربوط به سه سرفصل؛ «درآمد حاصل از تسهیلات»، «درآمد حاصل از کارمزد» و «درآمد سپردهگذاری در سایر بانکها» بوده است. در مقابل ۱۵ درصد درآمد نظام بانکی نیز به دو سرفصل؛ «سود سرمایهگذاری در سهام و اوراق» و «درآمد غیرعملیاتی» مربوط بوده که در واقع این سرفصلها فعالیتهای غیربانکی را برای یک بانک نشان میدهد.

همچنین بررسیها نشان میدهد که درآمد بانکهای کشور در سال ۱۴۰۱ از محل فعالیتهای بانکی آنها یعنی سه سرفصل؛ «درآمد حاصل از تسهیلات»، «درآمد حاصل از کارمزد» و «درآمد سپردهگذاری در سایر بانکها» ۵۳۳ هزار میلیارد تومان بوده که این درآمد ۸۸ درصد از هزینه ۵۹۵ هزار میلیاردی سیستم بانکی (شامل سود سپرده و هزینههای عمومی-اداری بانکها) را پوشش میدهد. پیام مهم تفکیک درآمدها و هزینهها این است که آن چیزی که به بانکها را در سال ۱۴۰۱ کمک کرده تا اولا هزینههای خود را پوشش دهند و ثانیا به سود برسند، درآمد آنها در دو سر فصل «سود سرمایهگذاری در سهام و اوراق» و «درآمد غیرعملیاتی» بوده است. طبق آمارهای صورت مالی بانکها، در سال ۱۴۰۱ درآمد بانکها از سود سرمایهگذاری در سهام و اوراق ۲۹ هزار و ۹۱۳ میلیارد تومان و از درآمد غیرعملیاتی ۵۹ هزار و ۷۷۱ میلیارد تومان بوده است. در مجموع درآمد بانکها از دو سرفصل بالا ۸۹ هزار و ۶۸۴ میلیارد تومان بوده است. در واقع فعالیتهای غیرمرتبط با نظام بانکی بوده که به بانکها کمک کرده تا زیانهای خود را پوشش دهند، این درحالی است که اگر چنین درآمدهایی وجود نداشت زیان سیستم بانکی چیزی در حدود ۶۰ هزار میلیارد تومان شناسایی میشد.

۵۹۵ همت هزینه بانکها

در کنار اجزای درآمدهای بانکها، هزینههای آن نیز بسیار قابل تامل است. برای آنکه بدانیم تفکیک درآمدی بانکها چه نکاتی دارد باید هزینههای نظام بانکی را نیز مرور کنیم. براساس صورتهای مالی منتشرشده، بانکهای کشور دو سرفصل هزینهای بسیار مهم دارند. «هزینه سود سپرده» مهمترین و بیشترین هزینه بانکها در عملکرد آنهاست و سرفصل «هزینه اداری عمومی» در دومین مرتبه قرار دارد. در سال ۱۴۰۱ در مجموع عملکرد ۲۴ بانک مورد بررسی به هزینهای در حدود ۵۹۵ هزار و ۵۴۴ میلیارد تومان میرسیم که حدود ۴۴۷ هزار و ۳۱۹ میلیارد تومان آن معادل ۷۵ درصد را سرفصل «هزینه سود سپرده» و حدود ۱۴۸ هزار و ۲۲۵ میلیارد تومان معادل ۲۵ درصد آن را نیز «هزینه اداری عمومی» تشکیل میدهد.

۴۴۷ همت سود سپردهها

بخش سود سپردههای بانکی همواره حساسیت زیادی داشته است. نگاهی به عملکرد بانکهای ناتراز در ایران نشان میدهد اغلب این بانکها و موسسات اعتباری سعی کردهاند زیان خود را با جذب سپرده به آینده منتقل کنند و البته مبالغ زیادی سپرده گاهی بهعنوان سپر محافظ بانک در مقابل اقدامات نظارتی بانک مرکزی نیز به حساب میآید، بهطوریکه این موضوع (تعداد بالای سپردهگذار بانکهای ناتراز) باعث شده بانک مرکزی در ایران در دولتهای مختلف بدون توجه به شرایط بانک، به جای انحلال بانکهای بسیار ناتراز، سعی کند به دلایل امنیتی، اقتصادی و اجتماعی راه احیا و نوسازی را پیش بگیرد.

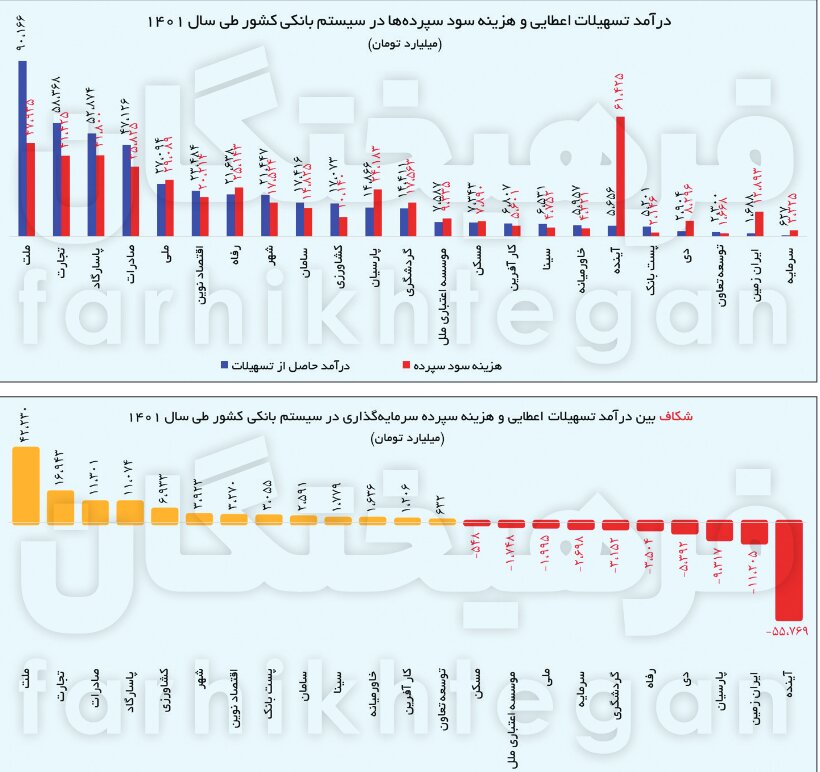

اما نگاهی به سود سپردهها در نظام بانکی کشور نیز بسیار قابل تامل است. بررسی اطلاعات بانکها نشان میدهد ۲۴ بانک اشارهشده در این گزارش طی سال گذشته درمجموع ۴۴۷ هزار و ۳۱۹ میلیارد تومان سود به سپردههای سرمایهگذاری پرداخت کردهاند. در بین بانکها، بانک آینده سردمدار پرداخت سود تسهیلات بوده است. این بانک طی سال گذشته با پرداخت ۶۱ هزار و ۴۲۵ میلیارد تومان در رتبه اول قرار داشته است. بانک ملت با ۴۸ همت، پاسارگاد ۴۱.۸ همت، تجارت ۴۱.۴ همت، صادرات با ۳۵.۸ همت، ملی با ۲۹ همت، رفاه ۲۵ همت، پارسیان با ۲۴ و اقتصادنوین با ۲۰.۲ همت در رتبههای بعدی با بالاترین پرداخت سود سپرده قرار داشتهاند. کمترین مقدار پرداخت سود سپرده نیز به بانکهای توسعه تعاون با ۱.۷ همت، پستبانک با ۲.۱ همت، سرمایه ۳۳ همت، خاورمیانه ۴.۳ همت، سینا ۴.۷ همت، کارآفرین ۵.۶ همت و مسکن با ۷.۹ همت بودهاند.

وضعیت سود ناخالص بانکها

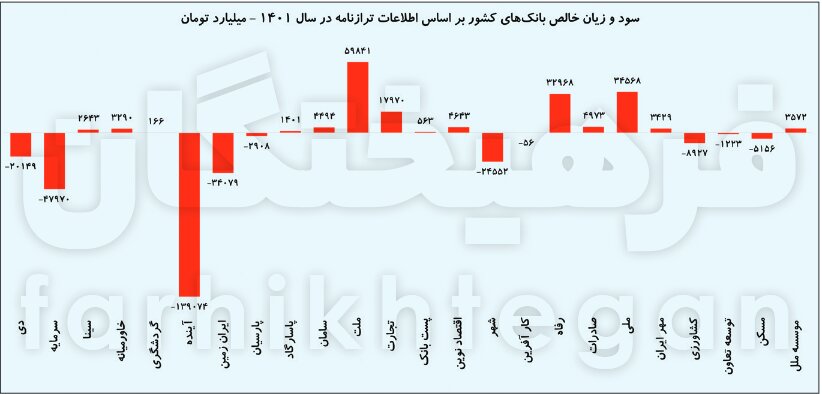

بررسی «سود ناخالص» (مابهالتفاوت درآمد عملیاتی و هزینهها) ۲۴ بانک کشور نشان میدهد مجموع درآمد عملیاتی بانکها طی سال گذشته ۶۲۳ هزار و ۶۰۰ میلیارد تومان و هزینههای بانکها (سود سپرده + هزینه اداری-عمومی) حدود ۵۹۵ هزار و ۵۴۴ میلیارد تومان بوده است. به عبارتی، بانکها در سال ۱۴۰۱ در حدود ۲۸ هزار میلیارد تومان سود ناخالص شناسایی کردهاند. البته این رقم بدون در نظر گرفتن عملکرد بانک سپه است. اطلاعات آن هنوز منتشر نشده و در دسترس نیست. اما عملکرد بانکهای کشور نکات قابل توجهی نیز دارد. اولا هفت بانک خصوصی؛ دی، سرمایه، سینا، آینده، ایرانزمین، پارسیان، شهر و کارآفرین و همچنین چهار بانک دولتی؛کشاورزی، توسعه تعاون، مسکن و سپه در سال ۱۴۰۱ با تکیه بر عملکرد خود زیان شناسایی کردهاند. ثانیا اگر عملکرد بانک آینده را از مجموع عملکرد بانکهای کشور جدا کنیم بدون در نظر گرفتن بانک سپه، به سود ۸۵ هزار میلیارد تومانی بانکها دست پیدا خواهیم کرد. اینکه عملکرد یک بانک بهتنهایی تا این حد مجموع عملکرد بانکهای کشور را تحت تاثیر قرار دهد نکته بسیار مهمی است چراکه بانک آینده به لحاظ پرداخت تسهیلات و دریافت سپرده چندان بانکی بزرگی نبوده اما کوچکترین اتفاقی در این بانک میتواند تمام سیستم بانکی و چه بسا بانک مرکزی را تحت تاثیر تبعات منفی خود قرار دهد. به چنین تاثیری در اقتصاد «کژمنشی» گفته میشود، به این معنی که درآمد بانک آینده درحال حاضر برای خود اوست اما زیان آنها تمام اقتصاد و بانکهای کشور را درگیر خواهد کرد.

سود سپرده این بانک ۵۶ همت بیشتر از درآمدش!

همانطور که گفته شد اصلیترین درآمد بانکهای کشور، درآمد حاصل از تسهیلات بوده که ۷۴ درصد مجموع درآمد بانکها را معادل با ۴۵۸ هزار میلیارد تومان تشکیل داده است. منتهای مراتب آن چیزی که اهمیت دارد «خالص درآمد حاصل از تسهیلات» است که از کسر «هزینه سود سپرده» از «درآمد تسهیلات» به دست میآید. خالص درآمد حاصل از تسهیلات در ۲۴ بانک مورد بررسی تنها در حدود ۱۱ هزار میلیارد تومان بوده که بیش از ۱۵ برابر کوچکتر از هزینههای اداری و عمومی بانکهاست. بررسیها نشان میدهد که هفت بانک خصوصی؛ دی، سرمایه، سینا، گردشگری، آینده، ایرانزمین و پارسیان از حیث درآمد حاصل تسهیلات و هزینه سود سپرده برابر با ۸۷ هزار میلیارد تومان زیانده بودهاند. طبق این آمارها، در بانک آینده شکاف بین درآمد تسهیلات اعطایی و هزینه سپردههای سرمایهگذاری در سال گذشته زیان ۵۵ هزار و ۷۶۹ میلیارد تومانی بوده است. این مقدار در بانک ایرانزمین با زیان ۱۱.۲ همت، پارسیان با زیان ۹.۳ همت، دی با زیان ۵.۴ همت، رفاه با زیان ۳.۵ همت، گردشگری با زیان ۳.۱ همت، سرمایه با زیان ۲.۶ همت، ملی با زیان نزدیک به ۲ همت، ملل با زیان ۱.۷ همت و مسکن با زیان ۵۴۸ همت بوده است. اما در کنار بانکهایی که از محل درآمد تسهیلات و سود سپرده زیان دیدهاند، دو بانک ملت و تجارت به ترتیب با خالص درآمد ۴۲ و ۱۷ هزار میلیارد تومانی بهترین عملکرد در این سرفصل در مقایسه با دیگر بانکها داشتهاند. صادرات با ۱۱.۳ همت سود، کشاورزی با ۷ همت سود، شهر با ۴ همت سود، اقتصادنوین با ۳.۳ همت سود و پستبانک با ۳ همت سود در رتبههای بعدی قرار دارند. بهطور کلی بررسی این سرفصل نشان میدهد که از ۲۴ بانک کشور ۱۱ بانک بیش از آنکه درآمد از وامها و تسهیلات پرداختی خود داشته باشند برای سود سپردهای که به مشتریان خود پرداخت میکنند، هزینه کردهاند. شکاف بین درآمد حاصل از تسهیلات و هزینه سود سپرده نشان میدهد که بانکهای کشور عایدی خاصی از مهمترین سرفصل درآمدی خود نداشته و مهمترین وظیفه بانکداری برای آنها بدون سود بوده است. این مهم همچنین نشان میدهد که بانکهای کشور برای جذب سپرده در رقابتی که با یک دیگر دارند احتمالا بهره بالاتری برای سپردهها به مشتریان پرداخت میکنند که همین موضوع آنها را در این سرفصل زیانده کرده است.

۵۵ درصد درآمد بانک مهر ایران از کارمزد

درآمد حاصل از کارمزد نیز که میبایست یکی دیگر از مبادی درآمدی بانکها باشد در مجموع ۵۴ هزار میلیارد تومان بوده که یکسوم هزینههای اداری و عمومی نیز نمیشود. نکته جالب توجه آن است که در کل سیستم بانکی درآمد حاصل از کارمزد تنها ۸ درصد از مجموع درآمدها را نشان میدهد که در مقایسه با استانداردهای جهانی رقم بسیار پایینی است. بررسیها نشان میدهد که درآمد حاصل از کارمزد تنها در دو بانک مهر ایران و شهر بیش از ۱۰ درصد از مجموع درآمد بانکها را تشکیل میدهد که نکته مثبتی است. بر این اساس بانک شهر بیش از ۱۵ درصد از درآمد خود را از کارمزد به دست آورده و بانک مهر ایران نیز ۵۵ درصد از درآمد خود را در سرفصل کارمزد محقق کرده است.

نظر شما