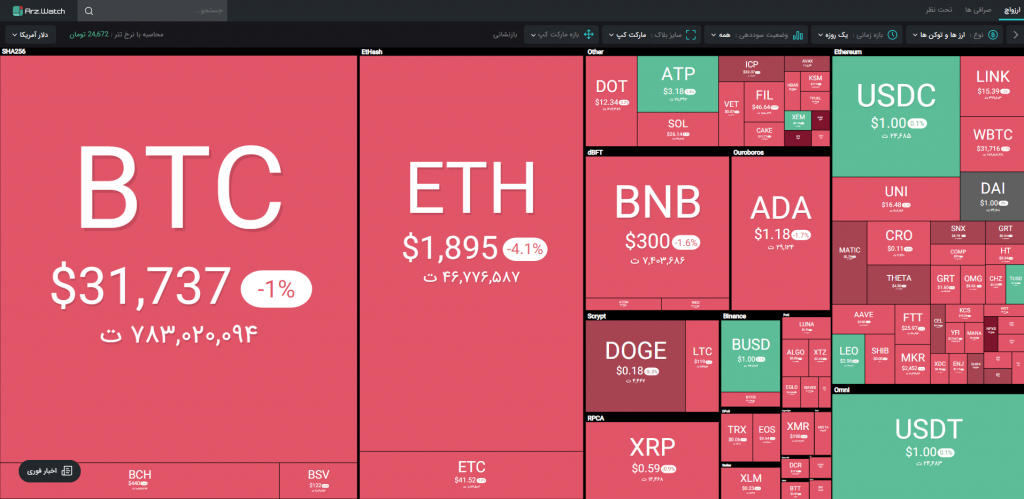

به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از کوین تلگراف، اکنون ۳ ماه از رسیدن قیمت بیت کوین به اوج تاریخی خود میگذرد. در ۲ ماه گذشته بیت کوین اغلب در محدوده ۳۰,۰۰۰ تا ۴۰,۰۰۰ معامله شده است، سطحی که ۵۴ درصد پایینتر از اوج تاریخی است.

سقوط بازار زمانی اتفاق افتاد که بسیاری از تحلیلگران دقیقاً برعکس آن را پیشبینی کرده بودند. آنها میگفتند که بیت کوین ظرف چند ماه آینده پیوسته رکورد قیمتی خود را افزایش میدهد. حتی برخی پیشبینی کرده بودند که قیمت بیت کوین در همین سال ۶ رقمی شود.

دارد چه اتفاقی میافتد؟ آیا این سقوط تنها بخشی از اصلاح روند صعودی بازار است یا اینکه واقعاً بازار ارزهای دیجیتال وارد یک روند نزولی بلندمدت مشابه سال ۲۰۱۸ شده است؟

روند تاریخی تغییرات قیمت بیت کوین همبستگی منطقی با چرخههای هاوینگ دارد. اوجهای تاریخی قبلی بین ۱۲ تا ۱۸ ماه پس از هاوینگ به ثبت رسیدهاند. هاوینگ رویدادی است که در آن تقریباً هر ۴ سال یکبار پاداش استخراج بیت کوین نصف میشود. پلن بی (Plan B)، تحلیلگر مشهور و خالق مدل انباشت به جریان (S2F) بیت کوین، یکی از طرفداران همین فرضیه است. او همچنان بر این باور است که مدل انباشت به جریان داراییها (S2FX) حرکات صعودی بیشتری را برای بیت کوین پیشبینی میکند. او بارها به این موضوع اشاره کرده است که پیش از آغاز روندهای صعودی قبلی هم بازار با چنین سقوطهایی روبهرو شده است.

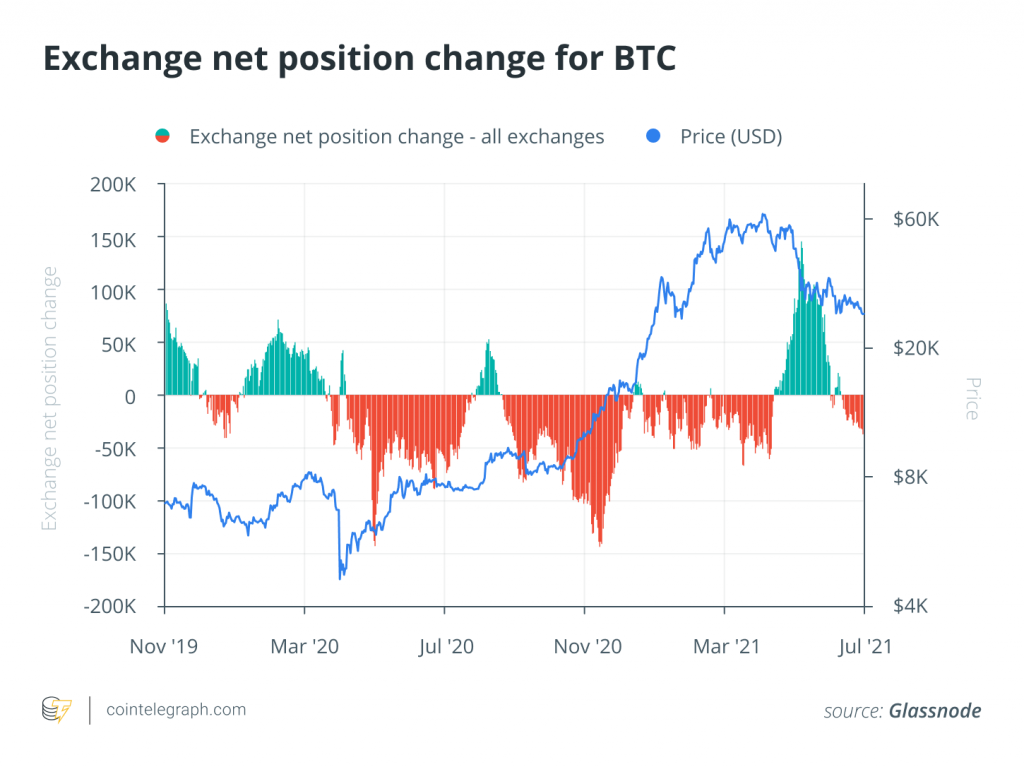

مدل انباشت به جریان داراییها، نسخه تکامل یافته مدل انباشت به جریان است که علاوه بر بیت کوین، ارزش آتی سایر داراییها را هم پیشبینی میکند. این مدل تاکنون یکی از دقیقترین پیشبینیهای قیمت را در طول این سالها انجام داده است. علاوه بر این، دادههای درونزنجیرهای هم این فرضیه را تأیید میکنند که احساسات نزولی عمر کوتاهی خواهد داشت. برای مثال، کمی بعد از رسیدن قیمت بیت کوین به اوج خود در ماه آوریل (فروردین)، معاملهگران ناگهان داراییهای خود را به صرافیها روانه کردند و به ۸ ماه انباشت بدون وقفه پایان دادند.

ایگنیوس ترنوس (Igneus Terrenus)، مدیر روابط عمومی صرافی بایبیت (Bybit)، گفته است سرمایهگذاران کوتاهمدت مسبب اصلی سقوط قیمت بیت کوین از اوج تاریخی اخیر هستند.

ترنوس گفته است: یک سری رویداد اهرمزدایی (leveraging event) باعث شد بسیاری از سفتهبازان کوتاهمدت که در ماههای اخیر بیشترین ضرر و زیان را متحمل شده بودند ریزش کنند. در حالی که رضایتمندیای که در ابتدای سال وجود داشت تقریباً از بین رفته است، نهنگها و سرمایهگذاران بلندمدت با وجود اینکه احساسات کلی بازار نزولی است همچنان با اعتمادبهنفس باقی ماندهاند.

با این حال پلتفرمهای معاملاتی در چند هفته اخیر بار دیگر شاهد خروج سرمایه بودهاند. یک از شاخصهای وبسایت تحلیلی گلاسنود، که اشتیاق سرمایهگذاران برای فروش داراییهایشان را رصد میکند، به نظر میرسد الگوهای مشابهی را برای چرخههای قبلی قیمت نشان میدهد.

نمودار موجودی بیت کوین صرافیهای ارز دیجیتال

ریچارد نیه (Richard Nie)، تحلیلگر و محقق ارشد بینگبان (Bingbon)، معتقد است که جریان ورود و خروج بیت کوین در صرافیها گویای همه چیز است. او با این موضوع موافق است که این معیارها نشان از یک تغییر صعودی دارد.

نیه گفته است: باید به تعداد نهنگها و موجودی بیت کوین صرافیهای ارز دیجیتال توجه داشته باشیم. از آنجا که بیت کوینهای بیشتری از صرافیها خارج شده و به کیف پولهای شخصی منتقل میشوند، پس این یک سیگنال صعودی قدرتمند است.

متی گرینسپن (Mati Greenspan)، بنیانگذار و مدیرعامل کوانتوم اکونومیکس (Quantum Economics)، گفته است: در حال حاضر حجم معاملات ارزهای دیجیتال در صرافیها به پایینترین سطح خود از ابتدای سال جاری رسیده است. بهمحض اینکه حجم معاملات افزایش یابد، این موضوع میتواند نشانه خوبی برای به پایان رسیدن سکون [بازار] باشد.

نشانههای صعودی گستردهتر

بودجه پروژههای ارز دیجیتال یکی دیگر از نشانههای قابل توجه است که احساسات بازار را نشان میدهد. سال ۲۰۲۱ هم تاکنون سال فوقالعادهای برای استارتآپهای حوزه ارز دیجیتال بوده است. صنعت ارزهای دیجیتال تنها در ۳ ماهه اول سال ۲۰۲۱ شاهد سرمایهگذاری ۲.۶ میلیارد دلاری بر روی پروژههای خود بوده است که این رقم از کل بودجه اختصاص دادهشده به استارتآپهای ارز دیجیتال در سال ۲۰۲۰ بیشتر است.

به نظر نمیرسد که سقوط بعد از آوریل (فروردین) اشتهای سرمایهگذاران خطرپذیر را کور کرده باشد. اواخر ماه مه (اردیبهشت) شرکت سیرکل (Circle) که ارز دیجیتال باثبات یواسدی کوین (USDC) را هم عرضه کرده است، توانست ۴۴۰ میلیون دلار سرمایه جذب کند و چند روز پس از آن هم شرکت گلکسی دیجیتال (Galaxy Digital) که مایک نووگراتز (Mike Novogratz) آن را اداره میکند، یک صندوق سرمایهگذاری در ارزهای دیجیتال به ارزش ۱۰۰ میلیون دلار راهاندازی کرد.

اواسط ژوئن (خرداد) بلومبرگ گزارش داد که حجم سرمایهگذاریهای خطرپذیر در پروژههای ارز دیجیتال به بیش از ۱۷ میلیارد دلار رسیده است. حتی شرکت بلاک وان (Block.one) هم اخیراً اعلام کرد که سرمایهای ۱۰ میلیارد دلاری را به راهاندازی صرافی جدید خود اختصاص داده است. همین کافی است تا بتوان گفت عملکرد ارزهای دیجیتال در ۳ ماهه دوم سال جاری میلادی تأثیری بر رشد سرمایهگذاریهای خطرپذیر نگذاشته است.

منظور از سرمایهگذاری خطرپذیر تأمین سرمایه اولیه برای کسبوکارهای نوپا است. این شکل از سرمایهگذاریها به خاطر ریسک بالایی که دارند با عنوان سرمایهگذاری خطرپذیر یا ریسکپذیر شناخته میشوند.

علاوه بر این، عوامل کلان را هم در بازار باید در نظر گرفت. در میان تردیدهایی که پیرامون وضعیت اقتصادی جهان وجود دارد، برخی از جمله رابرت کیوساکی (Robert Kiyosaki)، نویسنده کتاب «پدر پولدار، پدر بیپول»، سقوط بازار سهام را پیشبینی کردهاند. کیوساکی طرفدارانش را تشویق کرده است تا طلا و بیت کوین ذخیره کنند. این میتواند بهعنوان نشانهای برای همبستگی بیشتر بیت کوین و بازار سهام در نظر گرفته شود. اما آیا فروش گسترده سهام و تنزل قیمتها در بازار آن، میتواند به این معنا باشد که بالاخره سرمایهگذاران به بیت کوین بهعنوان یک دارایی امن روی میآورند؟

نکته قابلتوجه دیگر بهروزرسانی تپروت (Taproot) بیت کوین است که قرار است در نوامبر (آبان) راهاندازی شود. این اولین بهروزرسانی شبکه بیت کوین پس از بهروزرسانی سگویت (Segwit) در سال ۲۰۱۷ است. گفتنی است که بهروزرسانی سگویت در ادامه با ثبت اوج تاریخی جدید ۲۰,۰۰۰ دلاری در دسامبر ۲۰۱۷ (آذر ۹۶) همراه بود. فهمیدن اینکه تاریخ تکرار میشود و اینکه آیا همبستگی بین بهروزرسانی شبکه و قیمت وجود دارد یا خیر، کار سختی است، با این حال ارزشش را دارد که حواسمان به آن باشد.

دستگاههای نظارتی عوامل نزولی هستند

بدون شک بزرگترین عامل نزولی چند ماه اخیر بازار ارزهای دیجیتال فشار دستگاههای نظارتی بوده است. برجستهترین آنها ممنوعیت استخراج ارزهای دیجیتال توسط مقامات چین بود که تردید گستردهای را در بازار به وجود آورد. بسیاری از ماینرهای بزرگ چینی مجبور شدند فعالیت خود را متوقف کنند. در برخی از موارد این ماینرها بهطور موقت و حتی دائمی به کشور دیگری نقل مکان کردند. این مهاجرت بدون شک هزینه سنگینی برای ماینرهای چینی داشته است. ضمن اینکه این اتفاق تأثیر قابلتوجهی هم بر شبکه گذاشته و سختی استخراج بیت کوین بزرگترین سقوط تاریخ خود را تجربه کرده است.

قانونگذاران کشورهای دیگر هم اخیراً حساسیت بیشتری نسبت به این حوزه از خود نشان دادهاند. هند که در سال ۲۰۲۰ کمی از مواضع مخالف خود با ارزهای دیجیتال کوتاه آمده بود، یکبار دیگر به فکر ممنوع کردن ارزهای دیجیتال افتاد، هرچند که اکوسیستم ارزهای دیجیتال هند همچنان در حال تکامل است.

نهاد قانونگذار امور مالی انگلستان هم اخیراً موجی را علیه بایننس به راه انداخت و به این صرافی دستور داد تا تمامی فعالیتهای قانونگذاری شده خود را در این کشور متوقف کند. در حال حاضر بسیاری از شرکتهای ارز دیجیتال در انگلستان در حال پس گرفتن درخواست مجوزشان هستند، در حالی که کاربران انگلیسی بایننس با مسدود شدن امکان واریز پول به حسابهای خود از سوی بانکهای این کشور مواجه میشوند.

بایننس در ماههای اخیر به دلایل مختلف تحت فشار نهادهای نظارتی کشورهای مختلف سراسر جهان بوده است. ضمن اینکه هنوز مشخص نیست که قانونگذاران تنها با بایننس مشکل دارند و یا با این موضوع که این صرافی نمایندهای برای کل صنعت ارزهای دیجیتال است.

تحلیلگران سازمانی هم تاکنون پیشبینیهای ناامیدکنندهای برای قیمت بیت کوین داشتهاند. جیپیمورگان (JPMorgan) اخیراً هشدار داده بود که وضعیت بازار بیت کوین در میانمدت ناپایدار به نظر میرسد. این تحولات به اندازه ممنوع شدن استخراج در چین تأثیرگذار نبوده است، اما قطعاً کمکی هم به افزایش اطمینان در میان سرمایهگذاران نکرده است.

دنیل برناردی (Daniele Bernardi)، مدیرعامل شرکت دیامان گروپ (Diaman Group) که در زمینه مدیریت فناوریهای مالی فعالیت میکند، معتقد است که در حال حاضر دلایلی برای احتیاط کردن وجود دارد.

برناردی گفته است: اگر قیمت بیت کوین را بر اساس مدل انباشت به جریان تحلیل کنیم، قیمت بیت کوین میتواند در کوتاهمدت ۳ برابر شود. ما در دیامان مدلی را بر اساس نرخ پذیرش بیت کوین طراحی کردهایم که نشان میدهد رسیدن بیت کوین به اوج تاریخی ۶۴,۰۰۰ دلاری خود منطقی به نظر میرسد.

آیا روند بازار تغییر میکند؟

بیشتر معیارهایی که نشان از صعودی شدن روند بازار دارند، هنوز در نیمه راه هستند. اکنون آیا میتوان گفت که شواهد کافی برای معکوس کردن روند نزولی فعلی وجود دارد یا خیر؟

تمام موارد در نظر گرفته شدهاند و اصلاً جای تعجب ندارد، اکنون خیلی زود است که بخواهیم به این سؤال پاسخی قاطعانه بدهیم. از یک سو جنجالهای دستگاههای نظارتی و کاهش قابل توجه حجم معاملات، نشاندهنده نبود علاقه و تعامل گسترده در بازار است و از سوی دیگر برخی از معیارها و شاخصهای درونزنجیرهای نشانههایی از احساسات بازار دارند که در جهت ادامه روند صعودی چند ماه پیش است.

در نهایت باید گفت که اقدامات دستگاههای نظارتی همچنان در حال آشفته کردن بازار است و مدلهای پیشبینی قیمت و سرمایهگذاریهای خطرپذیر در پروژههای ارز دیجیتال هم لزوماً نمیتواند نگرانیهای معاملهگران را برطرف کند. اگر فشار گسترده دیگری هم به این موارد اضافه شود، احتمالاً روند صعودی بازار دیگر هرگز از سر گرفته نخواهد شد.

این که قیمت تا به اینجای کار بالای سطح ۳۰,۰۰۰ دلار حفظ شده است، شاید بزرگترین آزمون برای فعالیت ماینرها باشد، اما شاهدی بر نیروهای صعودی موجود در بازار هم هست. اگر فشار دستگاههای نظارتی در ادامه کمتر شود، شانس زیادی وجود دارد تا بخش صعودی بازار طرح پیشبینی شده خود را به اجرا بگذارد.

نظر شما