به گزارش پایگاه خبری تحلیلی رادار اقتصاد ، سایت معتبر کوین ایران در مقاله ای نوشت : در حال حاضر هولدرهای بیت کوین تنها گروه باقی مانده در بازار محسوب میشوند (فروشندگان طی یک ماه گذشته از بازار خارج شدهاند و کوینهای آنها توسط هولدرها جذب شده است). با این حال روند انباشت کوینها با سقوط قیمت به زیر ۳۰ هزار دلار افزایش قابل ملاحظهای داشته است.

قیمت بیت کوین طی هفته گذشته همچنان در محدوده تعادلی ۳۰ هزار دلار باقی ماند. پس از ظهور اولین نشانهها، مبنی بر جدایی بازار ارزهای دیجیتال از بازارهای سنتی، قیمت بیت کوین همچنان در محدوده تعادلی و ضعیف خود باقی ماند. بازار S&P500 طی هفته گذشته ۷.۴ رشد کرد و NAZDAQ شاهد یک رشد ۹.۶ درصدی بود. این در حالی است که بیت کوین تا کف ۲۸۲۶۱ دلار کاهش یافت و نهایتا توانست این سقوط را تا سطح ۳۰۷۱۰ دلار جبران کند. عملکرد اتریوم نیز در هفته گذشته بسیار ضعیف بود و با از دست دادن ۱۷ درصد از ارزش خود تا کف ۱۷۰۰ دلار کاهش یافت و درنهایت در صبح دوشنبه توانست به ۱۹۰۰ دلار برگردد.

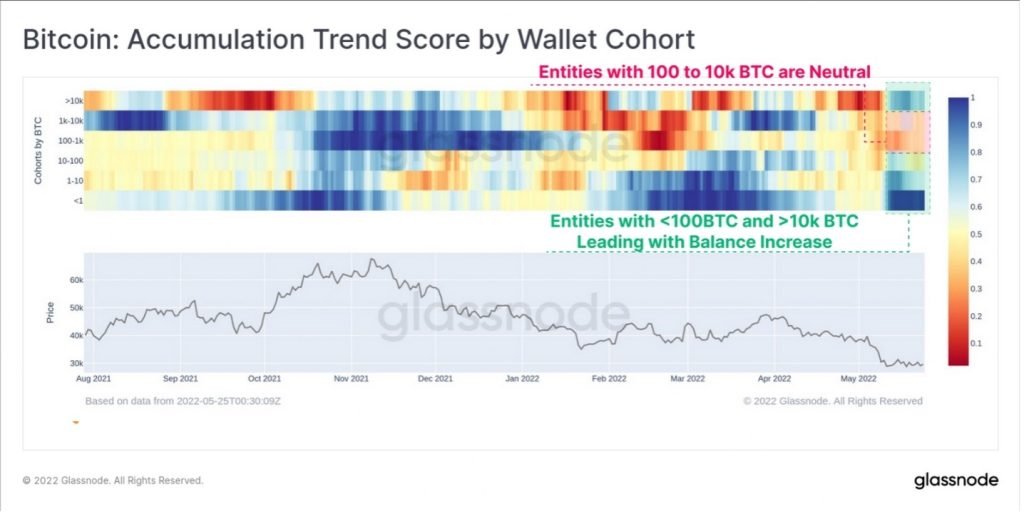

پس از سقوط ناگهانی و فشار فروش ارز دیجیتال LUNA در اوایل ماه، رفتار انباشتکنندگان بیت کوین تغییر قابل ملاحظهای داشت. آدرسهایی با موجودی کمتر از ۱۰۰ بیت کوین و بیشتر از ۱۰ هزار بیت کوین، در حال حاضر با قوت بیشتری اقدام به انباشت کوینها کردهاند. باقی آدرسها نیز که جزو توزیعکنندگان کوینها بودند، این روند را متوقف کردهاند. این روند، تغییر مهمی را نسبت به دوره فوریه تا می نشان میدهد. در این دوره موجهای انباشت و توزیع کوینها به شکل پیاپی تکرار میشد که نشاندهنده عدم اطمینان سرمایهگذاران نسبت به روند آتی قیمت بود.

با این حال فعالیت شبکه بیت کوین همچنان ثابت و نسبتا ضعیف باقی مانده است. این امر نشان میدهد که هولدرهای باقیمانده برای افزایش ذخیره خود منتظر کاهش بیشتر قیمت هستند و تمایلی به توزیع کوینهای خود ندارند، حتی اگر این کوینها در بازه زیان واقع شده باشند.

فقط هولدرها در بازار باقی ماندهاند!

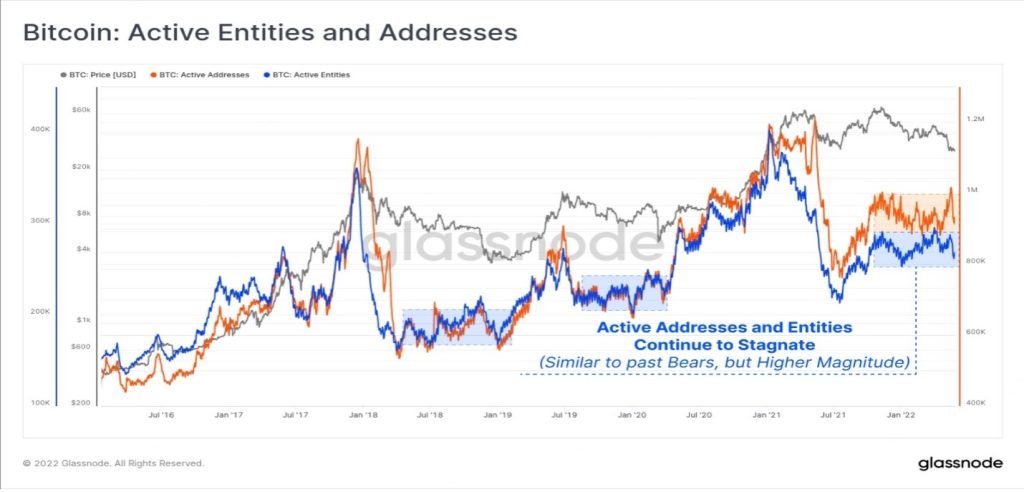

طی چند ماه گذشته در تحلیل وضعیت بازار توضیح دادیم که چگونه فعالیت شبکه بیت کوین در یک حالت ضعیف و پایدار به حرکت خود ادامه میدهد. این وضعیت از خصوصیات مراحل پایانی بازار نزولی است. زمانی که فعالیت شبکه به هولدرهای بیت کوین محدود میشود (دیگر سرمایهگذاران به علت فشار فروش از بازار خارج شدهاند)، میزان فعالیت کاهش یافته و در وضعیتی ثابت باقی میماند. چرا که این دسته از سرمایهگذاران نسبت به نوسانات قیمتی حساس نیستند و واکنشی نشان نمیدهند.

پس از فشار فروش می ۲۰۲۱ شاهد فرآیند تخلیه کوینها بودیم. بسیاری از سرمایهگذاران ذخایر خود را واگذار کردند. این امر منجر به توقف رشد کیف پولهای بیت کوین تا ۴ ماه پیاپی شد. چرا که عدم قطعیت وضعیت بازار باعث شد سرمایهگذاران کوینهای خود را تخلیه کنند. همانطور که در نمودار زیر مشاهده میکنید عملکرد ضعیف قیمت در هفتههای گذشته باعث شده رشد کیف پولها به شکل موقتی متوقف شود. البته شدت آن با می ۲۰۲۱ قابل مقایسه نیست.

طی نوسانات شدید قیمتی (مثل تغییراتی که بر مبنای سقوط ارز دیجیتال LUNA رخ داد) میزان فعالیت شبکه یک پرش رو به بالا دارد. این تغییر مقطعی حاصل وحشت سرمایهگذاران و اقدامات آنها برای جلوگیری از زیان است. برخی کوینهای خود را واگذار میکنند، برخی کوینها را با ارز دیجیتال دیگری مبادله میکنند و برخی از سرمایهگذاران نیز با ورود به معاملات فروش در بازار مشتقات سعی میکنند ریسک سرمایهگذاری خود را کنترل کنند. در مارس ۲۰۲۰ و نوامبر ۲۰۱۸، این جهش افزایشی فعالیت شبکه، منجر به آغاز روند صعودی قیمت شد.

در حالی که هنوز نمیتوان این احتمال را برای دوره اخیر رد کرد، اما شاخصها نشان میدهد که تعداد آدرسهای غیر صفر به سطح پیش از جهش اخیر بازگشتهاند و با سطحی که از سپتامبر ۲۰۲۱ در جریان است، برابر شدهاند. به عبارتی میتوان نتیجه گرفت که فشار فروش اخیر و کاهش شدید قیمت هنوز باعث نشده تا موج جدید کاربران و خریداران وارد بازار شوند و با افزایش میزان تقاضا باعث رشد قیمت شوند. بازار همچنان تحت تسلط هولدرهای بلندمدت است.

تغییر روند انباشت کوینها!

باید این نکته را در نظر گرفت که فعالیت شبکه بیت کوین فقط بخشی از ماجرا است. اگرچه رشد آدرسهای فعال متوقف شده اما این تحلیل، ارزش دارایی کیف پولها را در نظر نمیگیرد. همچنان که قیمت بیت کوین کاهش مییابد توان خرید هولدرها نیز افزایش مییابد و میتوانند میزان ذخیره خود را ارتقاء دهند. به همین جهت باید وضعیت دارایی کیف پولهای موجود را مورد ارزیابی قرار دهیم.

روند انباشت کوینها تغییر قابل ملاحظهای داشته و طی دو هفته اخیر امتیاز شاخص انباشت به بالای ۰.۹ رسیده است. این امر نشان میدهد که آدرسهای باقی مانده در بازار به شکل قابل توجهی مشغول انباشت کوینها هستند. امتیاز شاخص در حال حاضر نسبت به دوره ژانویه تا آپریل که قیمت در یک محدوده تعادلی (۳۸ تا ۴۵ هزار دلار) محصور شده بود، پیشرفت خوبی را نشان میدهد. در دوره ژانویه تا آپریل عدم قطعیت بازار بیش از امروز بود و به همین دلیل میزان انباشت کوینها نسبتا پایین بود.

نمونههای پیشین امتیاز بالای انباشت کوینها دو رویکرد را نشان میدهند:

- امتیاز بالا طی یک بازار صعودی (آبی): این وضعیت معمولا در نزدیکی قله قیمت رخ میدهد. چرا که در این محدوده سرمایهگذاران باتجربه به تدریج کوینهای خود را واگذار میکنند اما حجم عظیمی از خریداران مبتدی تحت تاثیر روند افزایشی قیمت اقدام به انباشت گسترده کوینها میکنند.

- امتیاز بالا طی یک بازار نزولی (سبز): این وضعیت معمولا پس از یک سقوط شدید قیمت رخ میدهد. در این شرایط عدم قطعیت روند آتی برای سرمایهگذاران کمرنگ شده و افزایش دادن ذخیره کوینها به یک استراتژی تجاری معتبر تبدیل شده است.

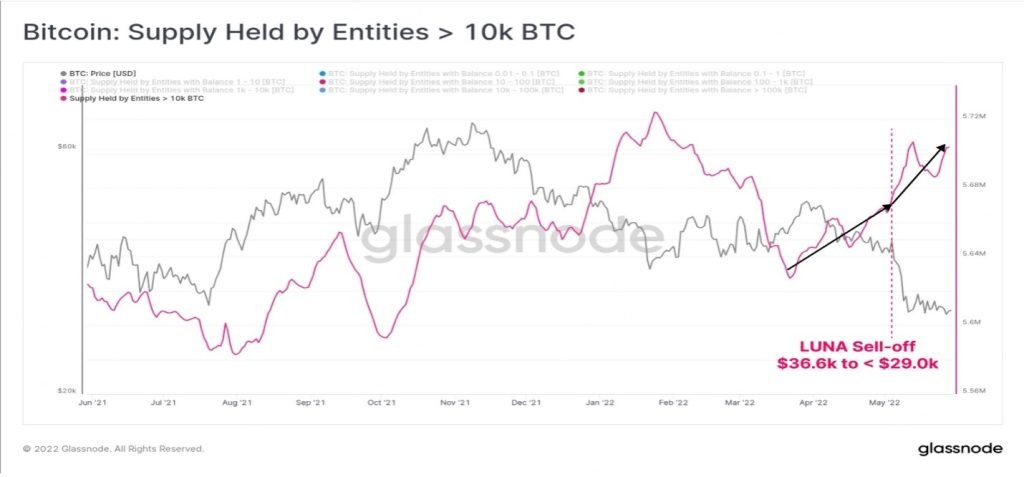

اگر دستههای مختلف کیف پولها را مورد ارزیابی قرار دهیم متوجه خواهیم شد که بخش اعظم جریان انباشت اخیر متعلق به دو دسته است: کیف پولهای با دارایی کمتر ۱۰۰ بیت کوین و کیف پولهایی با دارایی بیشتر از ۱۰ هزار بیت کوین.

در بررسی گروه اول (دارایی کمتر از ۱۰۰ بیت کوین)، میتوان مشاهده کرد که دارایی این کیف پولها پس از فشار فروش اخیر افزایش یافته است. موجودی کل این دسته از کیف پولها ۸۰۷۲۴ بیت کوین افزایش یافته و نکته قابل توجه این است که بنیاد LUNA برای حفظ ارزش UST، ۸۰۰۸۱ بیت کوین از داراییهای خود را به بازار عرضه کرد. عملا میتوان نتیجه گرفت که افزایش تقاضای این دسته از سرمایهگذاران توانست فشار حاصل از عرضه سنگین بنیاد LUNA را جذب کند.

گروه دیگری که در افزایش امتیاز انباشت کوینها نقشی کلیدی داشت، گروه کیف پولهایی با دارایی بیشتر از ۱۰ هزار بیت کوین بود. طی ماه می این دسته از سرمایهگذاران ۴۶۲۶۹ بیت کوین به مجموع داراییهای خود افزودند و قطعا بخشی از عرضه بنیاد LUNA توسط این گروه جذب شده است.

مطالب گفته شده را میتوان با ارزیابی میزان انباشت دستههای مختلف کیف پولها، مورد تایید قرار داد. در گراف زیر میتوان مشاهده کرد که پس از فشار فروش ماه می، میزان دارایی دو دسته از کیف پولها (موجودی کمتر از ۱۰۰ و بیشتر از ۱۰ هزار بیت کوین) به شکل قابل ملاحظهای افزایش یافته است.

این میزان نسبت به دوره زمانی منجر به فشار فروش اخیر (زرد تا قرمز)، تغییر عمدهای محسوب میشود. نهنگها در این دوره نقش توزیعکننده را داشتهاند. اما کیف پولهای دیگر با دارایی ۱۰۰ تا ۱۰ هزار بیت کوین در وضعیتی تقریبا خنثی بودند و امتیاز ۰.۵ را به خود اختصاص دادند. میتوان نتیجه گرفت که این دسته نقش مهمی در افزایش انباشت اخیر هم بازی نمیکنند.

در قسمت بعد رفتار هولدرهای بلندمدت را ارزیابی میکنیم تا فرضیات نشان داده شده در این بخش را تایید کنیم.

ارزیابی زیان هولدرهای بلندمدت!

حال که دستهای از کیف پولها که بیشترین نقش را در جریان انباشت اخیر داشتهاند، مشخص کردیم به ارزیابی هولدرهای بلندمدت میپردازیم. این دسته از سرمایهگذاران کمترین احتمال واگذاری کوینها را به خود اختصاص میدهند. این نکته را هم در نظر بگیرید که کوینهای جدیدی که به ذخایر هولدرهای بلندمدت اضافه میشود حداقل ۱۵۵ روز قبل خریداری شدهاند، یعنی در اواخر دسامبر که قیمت در حدود ۴۷ هزار دلار بود.

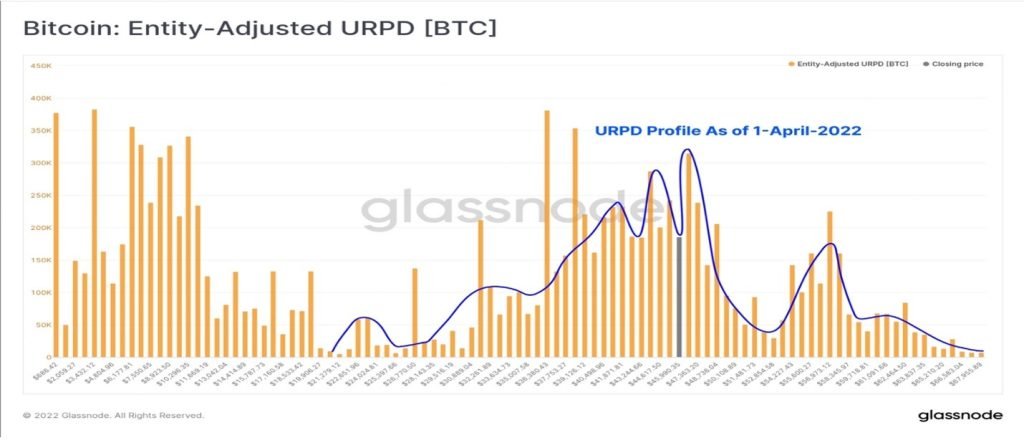

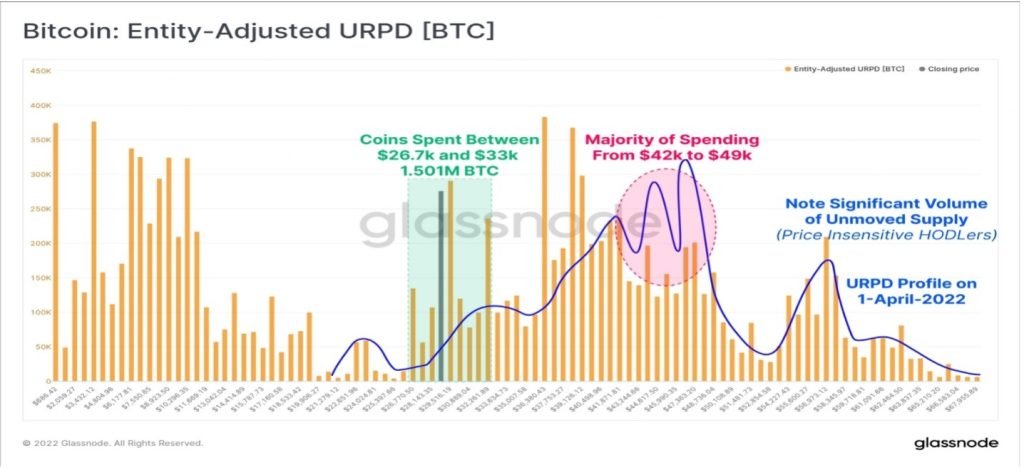

اگر نگاهی به شاخص URPD در تاریخ ۱ آپریل داشته باشیم (پیش از فشار فروش حاصل از سقوط LUNA) میتوانیم تصویر روشنی از وضعیت توزیع کوینها در چرخه ۲۰۲۱-۲۲ داشته باشیم.

با ترکیب نمودار قبلی با این نمودار میتوان وضعیت روشنتری از تغییر توزیع کوینها در این بازه زمانی به دست داد:

- عرضه ۱.۵میلیون بیت کوین توسط خریدارانی که کوینهای خود را در محدوده ۴۲ تا ۴۹ هزار دلار خریداری کرده بودند به خریدارانی که این کوینها را در محدوده ۲۶ تا ۳۳ هزار دلار خریداری کردهاند. در این فرآیند قیمت پایه کوینها به شکل قابل توجهی کاهش یافته است.

- وضعیت توزیع کوینها همچنان شبیه به محدوده زمانی ۱ آپریل است. علت این امر عدم حساسیت هولدرهای بلندمدت به نوسانات قیمتی است و این امر نشان میدهد که بازار تحت تسلط این هولدرها است.

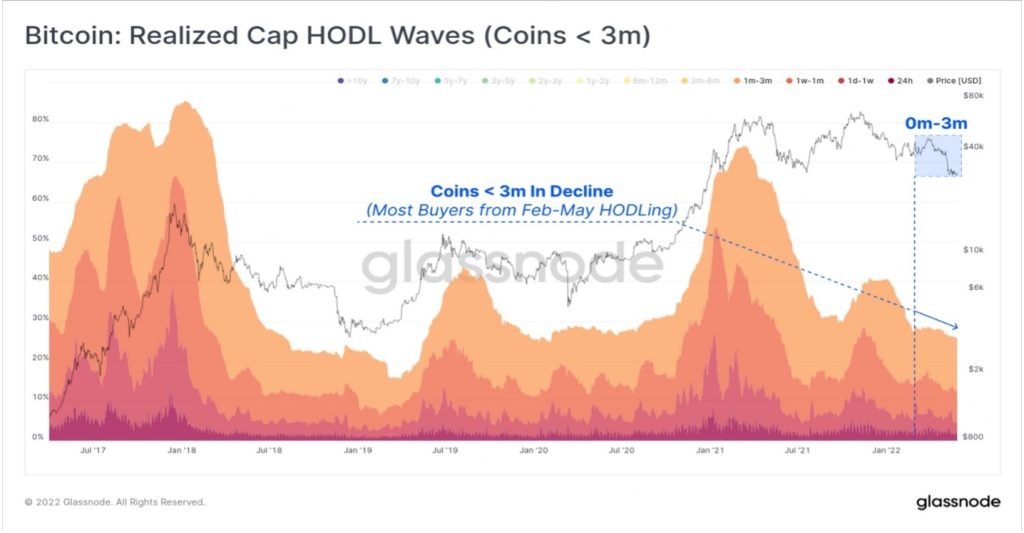

روند کاهشی حجم کوینهایی با قدمت کمتر از سه ماه میتواند مطالب پیشین را تایید کند. نگاهی به وضعیت توزیع کوینها در سه ماه گذشته نشان میدهد که تمام کوینهایی که پس از ۱ مارس توزیع شدهاند در محدوده تعادلی پیشین (۳۸ تا ۴۵ هزار دلار) خریداری شده بودند. وقتی که شاخص امواج HODL نشان میدهد که حجم کوینهایی با قدمت کمتر از ۳ ماه کاهش یافته، به این معنا است که کوینها همچنان در کیف پولها باقی ماندهاند و از منظر قدمت تدریجا وارد محدوده بالاتر شدهاند (محدوده کوینهایی با قدمت ۳ تا ۶ ماه).

دو نکته مهمی که با توجه به این تحلیل میتوان ارزیابی کرد: ۱.هولدرهایی که پس از قله تاریخی قیمت در نوامبر، اقدام به انباشت کوینها کردهاند، نسبت به تغییرات قیمت حساسیت نشان نمیدهند. ۲.علیرغم روند پیوسته کاهش قیمت و عرضه ۸۰ هزار بیت کوین توسط بنیاد لونا، این هولدرها باز هم حاضر به توزیع کوینهای خود نیستند.

باید دوباره یادآوری کنیم که آستانه پیوستن کوینها به ذخیره هولدرهای بلندمدت (۱۵۵ روز پیش) اواخر دسامبر سال گذشته است. به همین خاطر تعجبی ندارد که ذخیره هولدرهای بلندمدت اخیرا کاهش یافته است. در چند ماه گذشته آستانه پیوستن کوینها به ذخیره هولدرهای بلندمدت محدوده نزولی نوامبر تا ژانویه بوده است.

به طور معمول روند افزایش ذخیره در دورههایی شکل میگیرد که قیمت در یک محدوده تعادلی محصور شده است. به عبارتی در یک ماه آینده، آستانه پیوستن کوینها به ذخیره هولدرهای بلندمدت به محدوده تعادلی پیشین وارد میشود (۳۳ تا ۴۲ هزار دلار). بر اساس شاخص URPD حجم قابل توجهی از کوینهایی که در بازه زمانی ژانویه تا آپریل خریداری شدهاند وارد ذخایر هولدرهای بلندمدت میشود.

ذخیره هولدرهای بلندمدت اخیرا به قله تاریخی خود (۱۳ میلیون بیت کوین) رسیده است. اگر باز-توزیع خاصی برای بازار رخ ندهد میتوان انتظار داشت که حجم ذخیره کوینهای هولدرهای بلندمدت طی ۳ تا ۴ ماه آینده روندی افزایشی داشته باشد.

به هر حال علیرغم افق روشن آتی، بخشی از هولدرهای بلندمدت همچنان کوینهای خود را با زیان واگذار میکنند. شاخص LTH-SOPR میتواند میانگین سود محققشده هولدرهای بلندمدت را به شکل روزانه بازنمایی کند. میزان این شاخص به ندرت کمتر از ۱ است. میتوان مشاهده کرد که به شکل میانگین، کوینهای توزیع شده توسط هولدرهای بلندمدت در هفته گذشته با ۲۷ درصد زیان واگذار شده است. چنین وضعیتی در شاخص مذکور فقط در مراحلی از بازار نزولی رخ میدهد که قیمت بر اثر رخداد تسلیم سرمایهگذاران کاهش شدیدی را تجربه کرده است. مثل بازار نزولی ۲۰۱۵، ۲۰۱۸ و مارس ۲۰۲۰.

با توجه به مفهوم شاخص LTH-SOPR و نسبت آن با سود تحقق یافته، میتوان میانگین قیمت خرید کوینهای توزیع شده را بدست آورد. قیمت پایه کوینهای هولدرهای بلندمدت (صورتی) به ندرت بیشتر از قیمت لحظهای بازار است. اما در میانگین ۷ روزه اخیر قیمت پایه کوینهای خرج شده به ۳۲.۸ هزار دلار رسیده است. آخرین باری که کوینهای هولدرهای بلندمدت با این میزان زیان توزیع شدهاند به فشار فروش مارس ۲۰۲۰ برمیگردد. اما در دوره نزولی و طولانی مدت سال ۲۰۱۸، هولدرهای بلندمدت برای چند ماه کوینهای خود را با زیان ۵۰ درصدی توزیع کردند.

جمعبندی

خنثی بودن روند فعالیت شبکه بیت کوین از سپتامبر ۲۰۲۱ تغییری نکرده است و نشانههای کمی بر تغییر روند آن وجود دارد. شاخصها نشان میدهند که بازار تحت تسلط هولدرهای بلندمدت است و باقی گروهها پس از فشار فروش حاصل از سقوط لونا از بازار خارج شدهاند. یکی از علل اصلی عدم افزایش فعالیت شبکه بیت کوین نیز همین امر است. چراکه هولدرها تصمیمی برای توزیع کوینهای خود ندارند، حتی اگر در بازه زیان قرار داشته باشند.

پس از سقوط ارز دیجیتال LUNA و شکلگیری فشار فروش گسترده در بازار بیت کوین، روند انباشت کوینها نیز دچار تغییرات قابل توجهی شده است. آدرسهایی با موجودی کمتر از ۱۰۰ بیت کوین، عرضه سنگین ۸۰ هزار بیت کوینی بنیاد لونا را جذب کردند. علاوهبراین بخشی از هولدرهای بلندمدت نیز حجم ذخایر خود را به واسطه کاهش قیمت، افزایش دادهاند. میتوان انتظار داشت که در چند ماه آتی این روند افزایشی ذخیره هولدرها ادامه یابد و از قله تاریخی خود عبور کند.

باید به دقت وضعیت اقتصاد کلان را زیر نظر گرفت. اینکه همبستگی بازار بیت کوین و بازارهای سنتی سهام از بین خواهد رفت یا همچنان پابرجا است، مسئله مهم دیگری است. برای روشنتر شدن وضعیت باید منتظر بود و واکنش بازار ارزهای دیجیتال به سیاستهای پولی و مالی کلان را ارزیابی کرد. علاوه بر همه این موارد، رفتار هولدرهای بلندمدت نیز در تعیین افق بازار بیت کوین موثر است. اگر این سرمایهگذاران قصد افزایش فعالیت و توزیع کوینهای خود را نداشته باشند، بازار در وضعیت تعادلی فعلی باقی خواهد ماند. مگر اینکه موج تقاضای خریداران جدید شروع شود.

نظر شما