به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از ایبِنا؛ در یکی از این یادداشتهای سود تقسیمی قول داده بودم درباره تبیین قیمت یک سهم از طریق مدل سود تقسیمی تنزیل شده یا "مدل گوردن" بنویسم. قبول دارید یکی از مهمترین مهارت های سرمایه گذاران به قیمت گذاری آنها از سهام مربوط می شود.

در کل، مثل هر بازار دیگری، در بازار سهام هم این عرضه و تقاضا هستند که قیمت یک سهم را تبیین می کنند. وقتی یک سهم فروخته می شود، خریدار و فروشنده آن برای رد و بدل و مالکیت آن با هم پول مبادله می کنند. به قیمتی که آن سهم با آن خریداری شده قیمت جدید بازار مشخص می شود و این داستان با هر فروشی ادامه می یابد و قیمتهای جدید سهم بروز و ظهور پیدا می کنند.

هرچه تقاضا برای یک سهم بالاتر رود، قیمت سهم به سمت بالا کشیده می شود و برعکس. بنابراین در بحث تئوریک، عرضه اولیه عمومی (IPO) قیمتی برابر ارزش پرداختی های سود تقسیمی انتظاری آتی آن سهم را دارد، و نوسانات قیمت آن سهم هم بر پایه عرضه و تقاضای آن شکل می گیرد. قوای بسیاری و عوامل متعددی در این عرضه و تقاضا و لذا در قیمت سهم یک شرکت بورسی دخیل هستند.

فهرست کردن مطالب کلیدی بحث مفید فایده خواهد بود :

قیمت های سهام، ابزاری برای انعکاس ارزش فعلی یا حال (PV) جریانات نقدی و سودهای آتی یک شرکت هستند.

به معنی دقیق کلمه، این امکان وجود دارد که قیمت سهام یک شرکت به نوعی "ارزش عادله" (Fair Value) آن باشد، حتی در هر لحظه این قوای بازار سهام و عرضه و تقاضا هستند که قیمت آنرا تبیین می نمایند.

مدلهای مختلفی برای ارزش گذاری سهم وجود دارند، مثل مدل سود تقسیمی تنزیل شده یا "مدل گوردن" که یکی از مهمترین و متداولترین آنها است.

سهامی که سود تقسیمی یا نقدی نمی پردازند را می توان بر پایه نسبت ها و ضرایب و مبانی نسبی خاصی آنها را ارزش گذاری کرد.

ارزش شرکت و قیمت سهم شرکت

فهم و درک قانون عرضه و تقاضا ساده است، فهم و درک تقاضا می تواند سخت باشد. نوسانات و تحرکات قیمت یک سهم مبیین احساس سرمایه گذاران نسبت به ارزش یک شرکت است، اما چگونه می توان دریافت که ارزش یک شرکت چقدر است؟ بطور قطع و یقین یک عامل، سودهای عاید شده جاری شرکت اند : شرکت چقدر سود کرده است؟

ولی اغلب سرمایه گذاران به فراسو و ماورای اعداد و ارقام نگاه می کنند. بدین معنی که قیمت یک سهم تنها منعکس کننده ارزش حال و جاری یک شرکت نیست، بلکه منعکس کننده چشم انداز یک شرکت نیز هست، یعنی رشدی که سرمایه گذاران از آینده شرکت انتظار دارند.

پیش بینی یا پیش نگری قیمت سهم یک شرکت

تکنیک های کمی و عددی و فرمول های چندی برای پیش بینی (Predict) قیمت سهام یک شرکت مطرح هستند. یکی از معتبرترین آنها همین "مدل سود تقسیمی یا نقدی تنزیل شده" (DDM) است، که بر پایه این مفهوم قرار گرفته که مجموع کل تمامی سودهای تقسیمی پرداختی وقتی "تنزیل" شوند به ارزش فعلی و حال (PV) آن سهم بر می گردند.

با تبیین و تعیین سهم یک شرکت توسط مجموع کل سودهای تقسیمی یا نقدی آتی انتظاری آن، مدل های سود نقدی تنزیل شده (با رشد سود نقدی ثابت و متغییر) از تئوری "ارزش زمانی پول" تبعیت می کنند (که امیدوارم در آینده درباره نقش و اهمیت "ارزش زمانی پول" در سرمایه گذاری ها بنویسم، فعلاً از آن این را بدانید که چرا همه ما قبول داریم به فرض ۱۰۰ هزار تومان سود تقسیمی را الان بگیریم بسیار بهتر از آنست که ۸ ماه دیگر، یا حتی فردا، بدهند! در کلاس اقتصاد مالی به ۶ مورد اشاره می کنم از جمله تورم و اینکه شاید ما و شما فردا نباشیم و سود تقسیمی باشد!)

به این واقعیت هم باید توجه داشت که برای ارزش گذاری از روشهای دیگری همچون نسبت P/E (نسبت قیمت سهم به سود هر سهم) و یا P/S (نسبت قیمت سهم به فروش) ارزش نسبی هستند نیز توسط سرمایه گذاران زیاد ب هکار گرفته می شود. به فرض اگر یک خودروساز P/E، ۲۰ داشته باشد و میانگین صنعتی که تمامی خودروسازان در آن فعالیت دارند ۳۰ باشد ممکن است نتیجه بگیرند که سهم مزبور زیر قیمت است و کم ارزشی دارد. روش دیگر ارزش گذاری سهام، تحلیل جریان نقدی تنزیل شده (DCF) است که در آن نگرش جریانات نقدی آینده کسب و کار مبنا قرار می گیرند. یادتان باشد در مورد مثلاً ضریب P/E کار "بهمین سادگی" که مثال زدم نیست. هرچند جوهره کار گفته شد، ولی نکته های باریک تر از مو دارد که باید در یادداشتی تشریح شود.

مدل رشد گوردن

انواع گوناگونی از مدلهای سود تقسیمی تنزیل شده وجود دارند. یکی از آنها که بخاطر سر راست بودن و روشنی و سهولت مقبولیت و محبوبیت عام پیدا کرده، "مدل رشد گوردن" است. این مدل در دهه ۱۹۶۰ توسط اقتصاد دانی به نام Myron Gordon، از ایالات متحده تدوین شد (بیش از ۶۰ سال قبل).

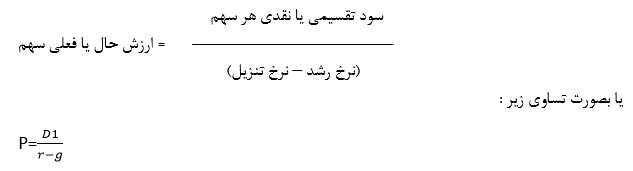

مدل مزبور را می توان به طریق زیر به نمایش گذاشت :

که در آن:

قیمت جاری و فعلی سهم = P

رشد ثابت و دائمی برای سودهای تقسیمی و نقدی انتظاری = g

هزینه تمام شده ثابت سرمایه صاحبان سهام شرکت (یا نرخ بازده) = r

میزان و مبلغ سود تقسیمی سال بعد = D۱

ارزش گذاری قیمت سهم به کمک مدل رشد گوردن

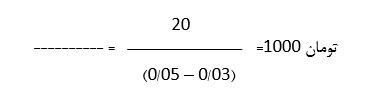

برای مثال، فرض کنید هر سهم شرکت "الف" در بورس سهام به ۱۰۰۰ تومان معامله می شود. این شرکت حداقل نرخ بازده موردنظر خود را (r) ۵ % و در حال حاضر برای هر سهم ۲۰ تومان سود پرداختی دارد (D۱)، که انتظار می رود سالیانه ۳ % افزایش داشته باشد (g).

"ارزش ذاتی" یا بنیادی (p) سهم مزبور را می توان چنین محاسبه کرد:

طبق مدل رشد گوردن، سهام در سطح ذاتی خود بدرستی ارزش گذاری شده اند. اگر آنها به فرض با قیمت ۱۲۵۰ تومان برای هر سهم در بورس سهام معامله می شوند، آن سهام ۲۵ % بیش ارزشی (Overvalued) داشته و اگر هر کدام با ۹۰۰ تومان خرید و فروش می شدند به اندازه ۱۰۰ تومان زیر ارزش واقعی خود بودند (و این فرصتی برای سرمایه گذاری یا خرید برای "سرمایه گذاران ارزشی" که در پی چنین سهامی هستند به شمار می رفت.)

کاستی های مدل گوردن

مدل ها در تئوری ها هرچند بسیار مفیدند، چرا که یک تئوری دو قدرت به ما می دهد : یکی قدرت "توضیح دهندگی" و دیگری قدرت "پیش بینی" ولی بهرحال مثل هر مدل دیگر، مدل گوردن هم کاستی های خاص خود را دارد. اول از همه، فرض مدل آنست که سود تقسیمی یا نقدی پرداختی شرکت به ازای هر سهم رشدی ثابت دارد. در حالیکه، در عمل، بسیاری از شرکتها بر پایه اوضاع و احوال اقتصادی و شرایط بازار و بخصوص بخاطر ادوار تجاری یعنی رکودها و رونق های بازار نرخ های سود تقسیمی آنها گوناگون و متغیر است، نرخ مزبور نمی تواند بخاطر وضع اقتصاد و پاسخگویی و عکس العمل به مشکلات غیر منتظره مالی یا موفقیت ها ثابت باقی بماند.

مشکل دیگر برآورد و تخمین نرخ تنزیل مناسب (حداقل نرخ بازده است). اگر "نرخ بازده درخواستی" (Required) یا مورد نظر سرمایه گذاران یا خریداران سهام از "نرخ رشد سود تقسیمی" کمتر شود، نتیجه منفی می شود (بعبارت دیگر بی معنی است.)

به همین قیاس، اگر نرخ بازده درخواستی برابر نرخ رشد سود تقسیمی سهم باشد شما مجبورید عددی را بر صفر تقسیم کنید (که غیر ممکن است، بی نهایت اینجا مفهوم ندارد.)

سرانجام و همانطور که در بالا اشاره شد، این مدلها تنها برای ارزشگذاری سهامی مفیدند که سود تقسیمی یا نقدی می پردازند. بسیاری از شرکتها، بخصوص آنهایی که شرکتهای رشدی هستند و یا در بخش تکنولوژی فعالیت دارند، اغلب سود تقسیمی نمی پردازند.

چه عواملی بر قیمت یک سهم اثرگذار است؟

قیمت گذاری سهام یک شرکت بر پایه و مبنای انتظارات آینده و رشد و سود دهی آن شرکت رقم می خورد. اگر آن انتظارات که بیشتر از جنس امید هستند پایمال شود و یا بر اثر عدم لیاقت مدیران شرکت و مقامات ناظر بر بازار سرمایه یک جامعه "بر باد رفته" تلقی شون، سقوط قیمت سهام را غیر طبیعی نباید پنداشت.

یک روش برای برآورد این رشد آنست که به سود تقسیمی یا نقدی پرداختی شرکت به سهامداران خود توجه کنیم، چرا که این عامل سود دهی شرکت را نمایندگی می کند.

به عوامل دیگر که باید دقت نمود و توجه کرد می توان از جریانات نقدی آتی شرکت، سطح بدهی های آن و میزان نقدینگی موجود شرکت نام برد. بررسی این عوامل این دید را به ما می دهد تا دریابیم که آیا شرکت می تواند به تعهدات کوتاه مدت و بلند مدت خود بخوبی عمل نماید.

قیمت خوب یک سهم

قیمت سهم دلالت کننده ای بر ارزش سهم شرکت است و منعکس کننده ارزش شرکت. وقتی سهمی قیمت بالا می خورد می تواند ارزشمندی شرکت را به تصویر بکشد، اما وقتی سهام زیادی از شرکت در دست مردم نیست نمی توان همیشه حکم گفته شده را درباره شرکت صادق دانست. گاهی، قیمت سهم به اندازه ای اوج می گیرد که مدیریت بنگاه را وادار به تصمیم گیری در مورد "تجزیه سهم" (Stock Split) می کند.

با افزایش تعداد سهام در اثر تجزیه، قیمت آن سهم کاهش می یابد. قیمت بسیار پایین یک سهم هم این سیگنال را مخابره می کند که شرکت با مشکلاتی دست و پنجه نرم می کند. به همین جهت در بازار سهام غرب صنعتی به این سهام کم ارزش و کم بنیه Penny Stock می گویند (من در کلاس آنها را "سهام دوزاری" می نامم، نمی دانم معادل بهتری دارد یا نه). این سهام برای سرمایه گذاران پر نوسان و ریسکی اند.

کلام آخر:

اگر فرصتی دست داد درباره "چگونگی انتخاب بهترین متد ارزشگذاری سهم" خواهیم نوشت. مدل رشد گوردن که در بالا بطور مختصر مطرح شد ارزش حال یا فعلی (PV) یک سهم را بصورت یک جریان ثابت از جریان های نقدی برابر هم که در یک بستر زمانی بی نهایت که برای پایان آن تاریخی متصور نیست، در نظر می گیرد. البته در زندگی واقعی شرکتها نرخ رشد یکسان برای سالهای متمادی برای همیشه نمی توانند داشته باشند و سود تقسیمی آنها نمی تواند با یک نرخ ثابت بطور همیشگی افزایش یابد. ولی یادتان باشد میلتون فریدمن نشان داده که مفروضات غیر واقعی از قدرت مدل ها نمی کاهند.

احمد یزدان پناه / عضو هیات علمی دانشگاه الزهرا(س)

نظر شما