به گزارش پایگاه خبری تحلیلی رادار اقتصاد، یکی از مهترین ابزارهایی که بانکهای مرکزی در مبارزه با تورم از آن استفاده میکنند، نرخ بهره است. وجود بحرانهای متعددی مثل اپیدمی کرونا و جنگ اوکراین در سالهای اخیر بانکهای مرکزی را بیش از پیش به استفاده از این سلاح اقتصادی ترغیب کرده است؛ البته کارایی استفاده از سیاست افزایش نرخ بهره برای مقابله با تورم در میان اقتصاددانان با مخالفانی نیز همراه است؛ اما تجربه به دست آمده نشان داده که اگر بحران به وجود آمده کوتاهمدت باشد، استفاده از ابزار نرخ بهره اثرگذار است. در مقابل اگر بحرانها تداوم داشته باشند، افزایش نرخ بهره و تداوم آن در بلندمدت نیز منجر به رکود اقتصادی و مواجهه با بحرانهای بزرگتر میشود؛ بنابراین بانکهای مرکزی در کنار اتخاذ سیاست پولی باید به کمک دولت بستههای سیاستی برای عبور از بحران در نظر بگیرند تا اقتصاد گریبانگیر بحران رکود تورمی نشود.

بررسی اینکه اجرای سیاستهای پولی توسط بانکهای مرکزی چه اثری بر اقتصاد و کاهش تورم دارد، با پیچیدگیهایی همراه است؛ برهمین اساس در این گزارش قصد داریم به بررسی برخی از این پیچیدگیها بپردازیم.

پول داغ؛ دردسر بزرگ تورمی

در علم اقتصاد به پول سرگردانی که در پی دریافت سود کوتاهمدت به سرعت از بازاری به بازار دیگر انتقال پیدا میکند، پول داغ گفته میشود. زمانی که اقتصاد با تورم مواجه میشود زمینه افزایش پول داغ به وجود میآید و ازدیاد آن در زمان بحران و تورم بالا به خودی خود منجر به افزایش سطح قیمتها خواهد شد. یکی از راهکارهای مقابله با پول داغ، افزایش نرخ بهره یا اعمال سیاست پولی انقباضی است.

تداوم تورم با آغاز جنگ اوکراین درست در زمانی که اقتصاد جهانی تازه از شر بحران کووید خلاص شده بود، شائبههایی از درگیری اقتصاد جهانی با رکود بزرگتر را به میان آورد. بانکهای مرکزی (به ویژه در آمریکا و اروپا) که به دنبال کاهش نرخ بهره در نتیجه کاهش تورم و پایان بحران کرونا بودند، مجبور به ادامه سیاستهای سختگیرانه و افزایش نرخ بهره شدند. این در حالی است که تداوم نرخ بهره بالا ریسک بالایی برای ادامه حیات سیستم بانکی این کشورها دارد و ممکن است با بحرانهای بزرگتری مواجه شوند.

در چنین شرایطی دو انتخاب وجود دارد، تن دادن به تضعیف اقتصادی و کنترل تورم از طریق نرخ بهره بالا و قبول عواقب آن و یا پذیرفتن تداوم تورم برای دوره طولانی مدت و مبارزه با تورم از کانالهای دیگر.

پس از شیوع ویروس کرونا بانکهای مرکزی در بسیاری کشورهای جهان برای کنترل تورم مجبور به افزایش نرخ بهره شدند. این در حالی است که تصمیم بانکهای مرکزی به افزایش نرخ بهره به دنبال افزایش انتظارات تورمی جامعه در مواجهه با نااطمینانی اقتصادی بوده است تا از این طریق از افزایش تورم جلوگیری شود.

کنترل تورم آمریکا با افزایش نرخ بهره

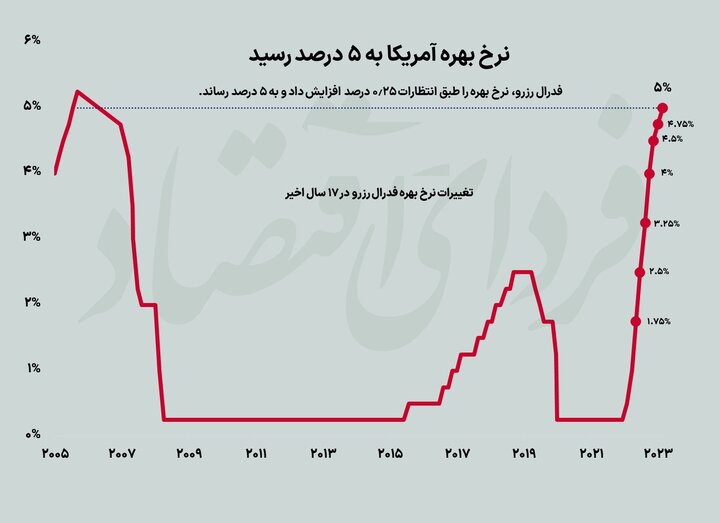

کمیته بازار آزاد فدرال (FOMC)، زیرمجموعهای از فدرال رزرو آمریکاست که درباره نرخ بهره و نرخ رشد پایه پولی آمریکا تصمیمگیری میکند. این کمیته از مارس ۲۰۲۲ میلادی تاکنون ۱۰ بار نرخ بهره را افزایش داده است. نرخ بهره فدرال رزرو آمریکا در حال حاضر بین ۵ تا ۵.۲۵ درصد است که بالاترین میزان از سال ۲۰۰۷ میلادی به شمار میرود.

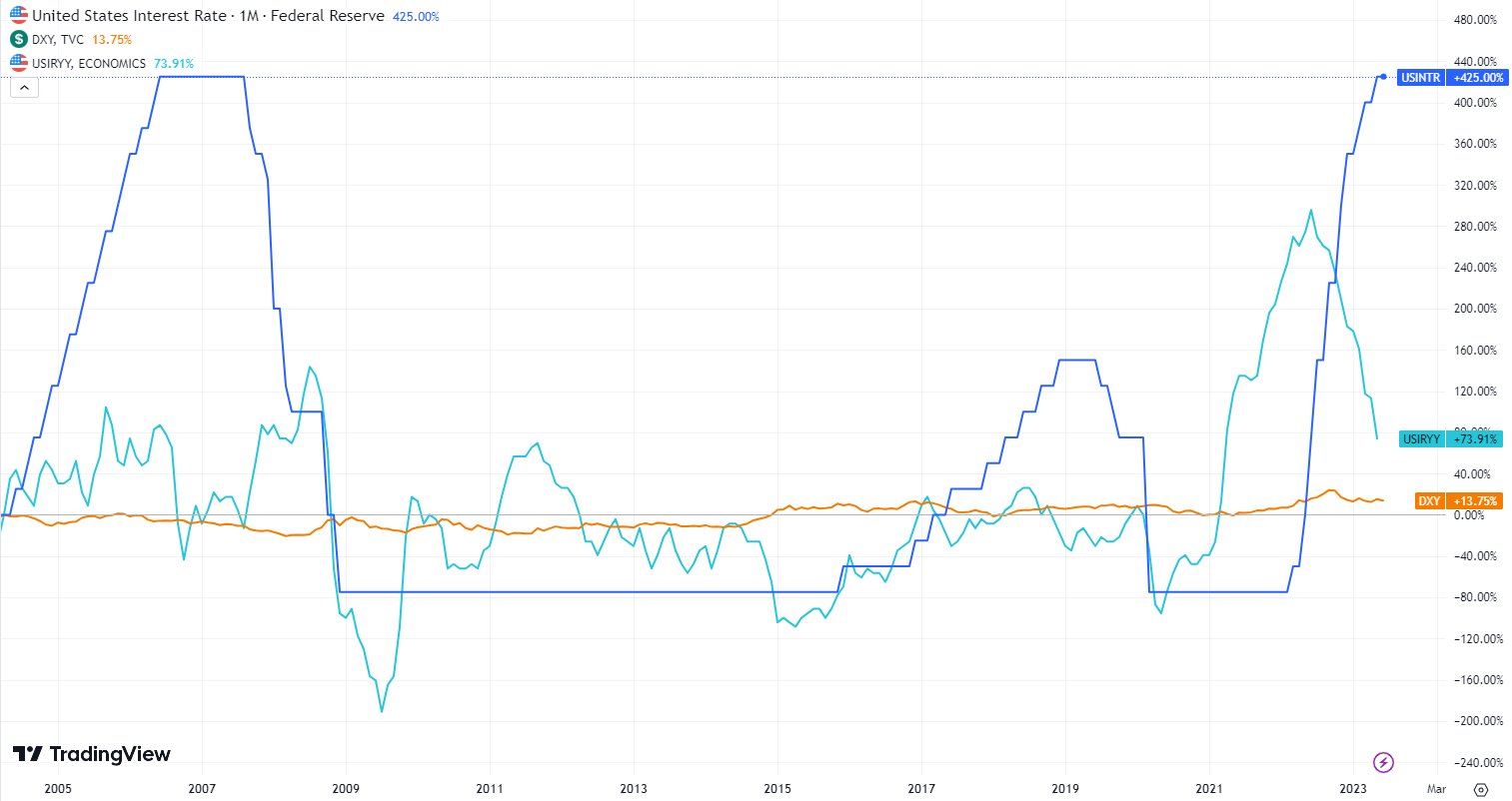

در نمودار زیر کاهش نرخ تورم پس از افزایش نرخ بهره در آمریکا و افزایش شاخص دلار همزمان با آن را مشاهده میکنید. البته حتی با افزایش نرخ بهره، تورم ایالات متحده آمریکا همچنان بالاتر از سطحی است که هنوز نرخ تورم افزایش نیافته بود.

در یک نظرسنجی که توسط روزنامه فایننشال تایمز انجام شده است، ۶۷ درصد از اقتصاددانانی که در نظر سنجی شرکت کردهاند، پیشبینی میکنند که نرخ بهره فدرال رزرو تا پایان سال جاری میلادی به ۵.۵ تا ۶ درصد برسد، اما بسیاری از تحلیلگران نیز افزایش نرخ بهره را در صورت ادامه روند تورمی عامل غوطهور شدن اقتصاد جهان در رکود تورمی میدانند.

نرخ بهره بالا در بلندمدت باعث افزایش هزینههای استقراض میشود و میتواند منجر به کاهش سرمایهگذاری و تولید هم شود که کاهش این عوامل خود را در افزایش بیکاری نشان میدهد؛ بنابراین در صورت تداوم تورم و زمانی که بانکهای مرکزی مجبور شوند نرخ بهره خود را در سطح بالایی نگه دارند، اقتصاد با رکود تورمی مواجه میشود که خروج از این شرایط هر چه که از آن بگذرد دشوارتر خواهد شد.

بیل کلینتون (Bill Clinton) رئیسجمهور سابق آمریکا، درباره افزایش نرخ بهره میگوید: «شما میدانید که نرخ بهره بالاتر به چهمعنا است؟ نرخ بهره بالاتر یعنی تاجران وام کمتری میگیرند و به همان اندازه میزان سرمایهگذاری کاهش مییابد. در نتیجه مشاغل جدید ایجاد نمیشود و حقوقها کم میشود. همۀ این مسائل، میزان ثروت را در جامعه کاهش میدهد.»

سیگنال افزایش نرخ بهره کوتاهمدت و بلندمدت

علاوه بر نرخ بهره فدرال رزرو، نرخ بازده اوراق قرضه نیز بر اقتصاد آمریکا اثرگذار است. در رابطه با نرخ بازده اوراق سه نوع نرخ وجود دارد؛ نرخ بازده کوتاهمدت، میانمدت و بلندمدت. نرخ بازده کوتاه مدت به نرخ اوراقی گفته میشود که زمان سررسید آنها زیر پنج سال است و نرخ بازده بلند مدت، نرخ بازده اوراقی است که سررسید آنها به بیش از ۱۰ سال میرسد. نرخ اوراق با سررسید بین ۵ تا ۱۰ سال هم نرخ بازده میان مدت نامیده میشود.

مطالعات اقتصادی نشان میدهد که نرخ بازده کوتاهمدت حساسیت بیشتری نسبت به سیاستهای بانکمرکزی دارد. این در حالی است که سیاستهای بانکمرکزی بر نرخ بازده بلندمدت با تاخیر اثر میگذارد.

اما زمانی که انتظارات تورمی افزایش مییابد به دلیل اینکه وامدهندگان (بانکها) بازدهی بالاتری را برای محافظت از سرمایه خودشان در برابر زیانهای تورمی درخواست میکنند، نرخهای بهره بلندمدت حساسیت بیشتری نشان میدهند.

در این میان، واکنش شاخص دلار نسبت به نرخ بازده کوتاه مدت سریعتر است و در رابطه با نرخ بازده بلندمدت هم شاخص دلار پس از مدتی دنباله رو آن است.

وقتی فدرال رزرو سیاست شدید انقباضی اتخاذ میکند، در این صورت نرخ بازده کوتاهمدت از نرخ بازده بلندمدت فراتر میرود، اما قیمت اوراق قرضه کاهش مییابد و در واقع اوراق قرضه و بازار سهام تضعیف میشود. از طرفی هم به دلیل ورود سرمایه به ایالات متحده آمریکا، نرخ دلار در برابر ارز سایر کشورهایی که نرخ بهره پایینتری دارند، تقویت میشود.

اهمیت نرخ بازدهی اوراق در اینجاست که اختلاف نرخ بازدهی اوراق میان کشورها بر ارزش دلار و ارزش ارزهای دیگر اثر میگذارد. درواقع دلیل اصلی افزایش نرخ بهره در سایر کشورها همزمان با افزایش نرخ بهره آمریکا این است که ارزش ارز خود را در برابر دلار آمریکا حفظ کنند.

افزایش نرخ بهره برای حفظ ارزش ارزهای ملی

برای مثال کمیته سیاستهای پولی بانک مرکزی انگلیس، جمعه ۲۳ ژوئن ۲۰۲۳ تصمیم گرفت تا نرخ بهره بین بانکی را به ۵ درصد برساند که بالاترین میزان آن از زمان بحران مالی سال ۲۰۰۸ محسوب میشود. این تصمیم بانکمرکزی انگلیس در پاسخ به افزایش نرخ تورم و شاخص دلار بود.

کشور ترکیه نیز که نرخ بهره بانکی خود را از سال ۲۰۲۱ چندین بار با تاکید رجب طیب اردوغان؛ رئیس جمهور این کشور از ۱۹.۵ درصد به ۸.۵ درصد کاهش داده بود، به دنبال تورم ۸۰ درصدی در این کشور و سقوط بیسابقه ارزش لیر ترکیه با چرخش از سیاستهای قبلی خود نرخ بهره را به ۱۵ درصد افزایش داد.

جمعبندی

افزایش نرخهای بهره باعث به وجود آمدن خسارات عظیم سرمایهای در اوراق قرضه بلندمدت میشود، خساراتی که میتواند باعث ورشکستگی موسسات مالی که مالکیت این اوراق را بر عهده دارند نیز شود. علاوه بر این، در صورتی که تورم ادامه داشته باشد و نرخ بهره در سطوح بالایی باقی بماند، رکود و افزایش بیکاری بر اقتصاد کشورها حاکم میشود.

ایالات متحده آمریکا در مارس ۲۰۲۳ ورشکستگی دو بانک بزرگ خود یعنی بانک سیلیکون ولی، سیگنچر بانک و چند بانک دیگر خود را تجربه کرد. ادامه این روند برای ایالات متحده و اقتصاد جهانی، در صورتی که تورم کاهش پیدا نکند، میتواند بسیار خطرناک بوده و بحران بزرگتری در اقتصاد جهانی را به همراه داشته باشد.

حال باید دید که آیا اقتصاد جهانی میتواند فشار نرخ بهره بالا را تحمل کرده و با افزایش نرخ بهره از این بحران تورمی عبور کند یا اینکه بحران بزرگ اقتصادی مشابه رکود بزرگ سال ۱۹۲۹ و بحران بزرگ مالی سال ۲۰۰۸ در پیش است؟

نظر شما