به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از تحلیل بازار، یکی از بهترین روشهای سرمایهگذاری در بازار بورس، خرید واحدهای صندوق قابل معامله ETF است. روشی ساده، پرسود و با قابلیت نقدشوندگی بالا که میتواند به کسب سودهای بالا منجر شود. اما دلیل این موضوع چیست؟ در ادامه مطلب مفهوم صندوق قابل معامله ETF، تقسیمبندی صندوقهای سرمایهگذاری، انواع صندوقهای قابل معامله ETF، مفهوم واحد در صندوق قابل معامله ETF و مفهوم NAV در صندوق قابل معامله ETF آشنا خواهیم شد.

صندوق قابل معامله ETF چیست؟

صندوق قابل معامله ETF، یک نوع صندوق سرمایهگذاری است که توسط شرکتهای کارگزاری یا بانک و با دریافت مجوز از سازمان بورس و اوراق بهادار تاسیس میشود. عملکرد صندوق قابل معامله ETF کاملا تحت نظر سازمان بورس است، بنابراین از نظر میزان امنیت با نهادی مانند بانک برابری میکند.

زمانی که شما به عنوان یک سهامدار به تشکیل سبد سهام در بورس میپردازید، مواردی مانند تحلیل بازار، تخمین میزان ریسک هر سهم، پیشبینی آینده قیمت سهام مختلف، مدیریت زمان معاملات و... بر عهده خودتان است. اگرچه ممکن است در این بین از کمک کارشناسان بورسی هم بهره ببرید، ولی به هر حال شما مدیر سبد سهام خود هستید. حال انتخاب صندوق قابل معامله ETF، به معنای واگذاری این مدیریت به یک تیم متخصص و کارشناس بورسی است.

البته روشهای دیگری مانند سبدگردانی اختصاصی هم برای این منظور وجود دارد، ولی در سبدگردانی اختصاصی موضوع «میزان سرمایه» هم مطرح میشود. برای سرمایهگذاری در صندوق قابل معامله ETF میزان سرمایه اهمیت چندانی ندارد و فرد میتواند با سرمایه حداقلی، چند واحد از صندوق را خریداری کند و از سود آن منتفع شود.

صندوق هستی بخش آگاه که با نماد آگاس در بازار ارائه شده است، یکی از صندوقهای قابل معامله ETF حاضر در بازار بورس ایران است. آگاس موفق به کسب نشان صندوق ۵ ستاره بازار سرمایه شده و از زمان تاسیس تاکنون بیش از ۲۵۰۰ درصد بازدهی به دست آورده است.

صندوق درآمد ثابت یاقوت آگاه نیز یکی دیگر از صندوقهای قابل معامله یا ETF در بازار سرمایه است که ریسک پایینی دارد و جایگزین مناسبی برای سپردههای بانکی محسوب میشود. بازدهی این صندوق بیشتر از سپردههای بانکی و سرمایهگذاری در آن نیز سادهتر است. همچنین قابلیت نقدشوندگی بالا یکی از مهمترین مزیتهای یاقوت است. در هنگام نیاز به راحتی و به صورت آنلاین میتوان واحدهای صندوق را فروخت، نیازی به مراجعه حضوری نیست و چون مانند سپردهگذاری بانکی مدتدار نیست، جریمه برداشت زودتر از موعد نیز شامل حال سرمایهگذاران نمیشود.

تقسیمبندی صندوقهای سرمایهگذاری

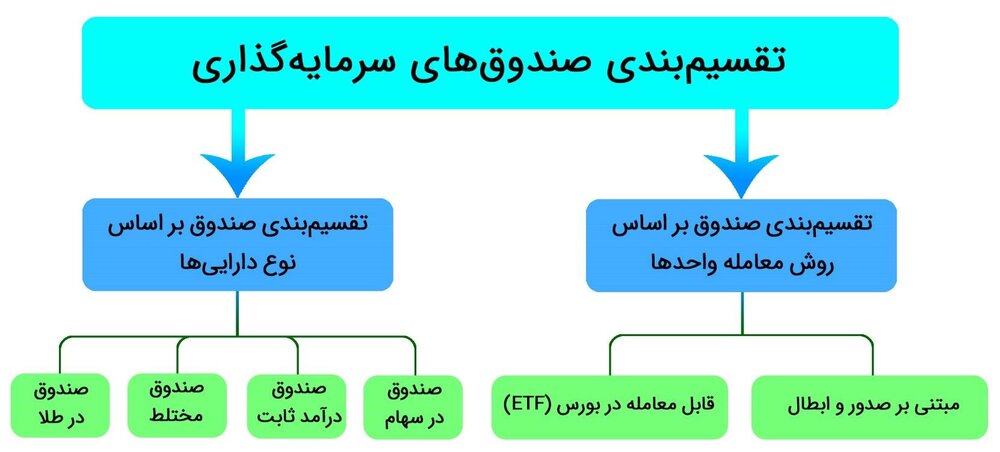

برای آشنایی با صندوق قابل معامله ETF، بهتر است ابتدا درکی از انواع تقسیمبندی صندوقهای سرمایهگذاری، پیدا کنیم. در حالت کلی صندوقهای سرمایهگذاری با دو دیدگاه تقسیمبندی میشوند:

تقسیمبندی صندوق بر اساس روش معامله واحدها:

صندوقهای سرمایهگذاری مبتنی بر صدور و ابطال: در این روش سرمایهگذار به یکی از شعب کارگزاری مراجعه میکند و قراردادی بین دو طرف عقد میشود. صدور و ابطال واحدهای صندوق طبق قرارداد و در پلتفرمی که توسط کارگزار طراحی و ارائه شده است، انجام میشود.

صندوقهای سرمایهگذاری قابل معامله در بورس یا ETF (Exchange-traded fund): در این روش واحدهای صندوق ETF در بازار بورس ارائه میشود و فرد با داشتن کد بورسی میتواند به معامله واحدها بپردازد.

تقسیمبندی صندوق بر اساس ترکیب داراییهای آن:

صندوق در سهام

صندوق درآمد ثابت

صندوق مختلط

صندوق در طلا

انواع صندوقهای قابل معامله ETF

حال با فرض این که سرمایهگذار روش معامله در بورس را برای تهیه واحدهای صندوق در نظر داشته باشد، میتواند بر اساس میزان ریسکپذیری و سرمایه خود، یکی از انواع صندوقهای قابل معامله ETF را انتخاب کند.

صندوق قابل معامله ETF در سهام: دارایی عمده این صندوق در سهام شرکتهای بورسی و مقداری هم در دارایی نقد سرمایهگذاری میشود. سود این سرمایهگذاری خوب و ریسک تقریبا بالایی را شامل میشود.

صندوق قابل معامله ETF درآمد ثابت: غالب دارایی این صندوق در ابزارهای درآمد ثابت (سپردههای بانکی، اوراق مشارکت، اسناد خزانه و...) و بین ۵ تا ۱۰ درصد در سهام بورسی سرمایهگذاری میشود. سود این صندوق تقریبا ثابت و ریسک آن بسیار کم است.

صندوق قابل معامله ETF مختلط: دارایی این صندوق با نسبتهای تقریبا مساوی در داراییهای مشابه «صندوق در سهام» و «صندوق درآمد ثابت» سرمایهگذاری میشود.

صندوق قابل معامله ETF در طلا: بخش عمده دارایی این صندوق در بازار طلا و داراییهایی طلا محور سرمایهگذاری میشود.

واحد در صندوق قابل معامله ETF

تا اینجا متوجه شدیم که برای سرمایهگذاری در صندوق قابل معامله ETF باید واحدهای آن را خریداری کنیم. اما واحد یا یونیت در صندوق قابل معامله ETF چه مفهومی دارد؟

مجموع دارایی هر صندوق قابل معامله ETF به بخشهایی با میزان دارایی برابر تقسیم میشود که به آن واحد یا یونیت میگوییم. به عبارت دیگر سرمایهگذار برای ورود به معاملات صندوق قابل معامله ETF، باید به خرید فروش واحدهای آن در بازار بورس بپردازد.

مثلا اگر فردی یک صندوق قابل معامله ETF در سهام را انتخاب و ۵ واحد آن را خریداری کند، تمام واحدها به صورت برابر از سهام پرریسک، سهام کمریسک، سهام بلندمدت، سهام کوتاهمدت، دارایی نقد (اوراق بدهی و اوراق مشارکت دولتی) تشکیل میشوند.

دقت کنید برابری یونیتها، به معنی «ارزش برابر واحدها» و «دارایی برابر همه آنها» است. برای مثال اگر یک صندوق قابل معامله ETF در سهام، دو نماد خودرو و خساپا را داشته باشد، حتما در تمام واحدهای آن هر دو نماد مذکور با مقادیر و ارزش برابر وجود دارند. این گونه نیست که در یک واحد فقط سهم خودرو و در واحد دیگر فقط خساپا باشد! به عبارتی سهامدارِ صندوق قابل معامله ETF در تمام سرمایهگذاریها، معاملات، سود و زیان آن صندوق شریک است.

NAV در صندوق قابل معامله ETF

یکی دیگر از مواردی که سرمایهگذاران برای انتخاب صندوق مد نظر قرار میدهند، NAV صندوق است. حال باید ببینیم که NAV در صندوق قابل معامله ETF چه مفهومی دارد:

NAV مخفف عبارت Net Asset Value و به معنی ارزش خالص دارایی است. برای محاسبه NAV در صندوق قابل معامله ETF از یک فرمول ثابت و به شرح زیر استفاده میشود:

بدهیهای صندوق – ارزش روز کل پرتفوی صندوق = ارزش خالص دارایی (NAV)

فرمول بالا ارزش خالص دارایی کل یک صندوق قابل معامله ETF را مشخص میکند. حال برای محاسبه NAV هر واحد، کافی است نتیجه به دست آمده را بر تعداد واحدهای صندوق مد نظر تقسیم کنیم.

تعداد واحدهای صندوق ÷ ارزش خالص دارایی (NAV) = NAV هر واحد صندوق

دو مورد از مهمترین پارامترهایی که سرمایهگذاران برای انتخاب صندوق قابل معامله ETF مد نظر قرار میدهند، پارامتر NAV و سبد داراییهای صندوق است. بالا بودن NAV صندوق میتواند نشان از عملکرد خوب آن داشته باشد. همچنین برای صندوقهایی مثل «در سهام» سبد دارایی و وجود سهمهای ارزشمند در آن اهمیت بالایی برای سرمایهگذاران دارد.

سخن آخر

همان طور که طی این مقاله متوجه شدید، صندوق قابل معامله ETF با توجه به سهولت انجام معاملات، تنوع نوع دارایی و نقدینگی بالا، از بهترین گزینههای سرمایهگذاری است. هر فردی با داشتن کد بورسی و کد معاملاتی، به راحتی میتواند به خرید و فروش واحدهای انواع صندوق قابل معامله ETF بپردازد و از سود بازار بورس منتفع شود.

نظر شما