به گزارش پایگاه خبری تحلیلی رادار اقتصاد، صالح آبادی -رئیس بانک مرکزی- در نشست خبری دیروز درباره آمارهای کلان بانک مرکزی در رابطه با نرخ سود بانکی گفته است که در بیش از ۹۰ کشور دنیا طی ماههای گذشته اصلاح نرخ سود بانکی انجام شد؛ روسیه نرخ بهره را یکشبه دوبرابر کرد و به ۲۰ درصد رساند؛ در آمریکا نرخ بهره به بیش از ۴ درصد رسید. در ایران به این مقوله به عنوان ابزار سیاست پولی نگاه نشده و باید اصلاح شود؛ از سال ۹۹ دیگر اصلاحاتی در خصوص نرخ سود انجام نشده؛ باید حتما از این ابزار استفاده کنیم که منوط به تایید شورای پول و اعتبار است که در حال پیگیری و بررسی آن هستیم.

این دیدگاه صالح آبادی منطبق با دیدگاه برخی اقتصاددانان در ایران است که تحت هر شرایطی افزایش نرخ سود را ابزاری برای مهار تورم میدانند. چرا که وقتی نرخ سود بالاست، افراد ترجیح میدهند که خریدهای خود را به تاخیر بیندازند تا طی این مدت سود بالاتری روی پسانداز خود دریافت کنند. در نتیجه تقاضای مصرفی و سرمایهگذاری افراد کاهش مییابد و این مساله منجر به کاهش تورم میشود. این سیاست در بسیاری از کشورها به خوبی به هدف کاهش تورم نائل گردیده است. این کشورها هنگام افزایش تورم، به صورت آرام نرخ سود را افزایش میدهند تا جایی که سیگنال کاهش تورم را دریافت کنند.

دیدگاه مخالفان افزایش نرخ سود برای مهار تورم در ایران

اما دسته دیگری از اقتصاددانان معتقدند که دسته اول دچار این خطا هستند که سیاستی را برای ایران تجویز میکنند که در کشورهای با تورمهای پایین و به ویژه با انتظارات تورمی مهار شده در حال اجراست. کشورهایی که "بانکهای مرکزی مستقل و منفک از بودجه دولت دارند" با "شبکه بانکی ای که در سلامت در حال انجام عملیات بانکی با انتخاب خود و نه با تجویز دولت" است. اما نکته این است که این سیاستها در کشورهای با تورم بالا همان کارکرد را ندارد. چرا که مردم در تصمیم گیری خود به نرخ بهره حقیقی توجه میکنند و نه نرخ بهره اسمی. نرخ بهره حقیقی، نرخ بهره اسمی منهای انتظارات تورمی است. در واقع در تصمیم گیری مردم در کنار نرخ بهره اسمی، انتظارات تورمی را نیز لحاظ میشود. این بدان معناست که نرخ بهره اسمی هر رقمی که باشد، چنانچه افراد گمان کنند که قیمتها بیش از این سود افزایش خواهد یافت، خریدهای خود را به تاخیر نمی اندازند و در نتیجه تقاضای مصرفی و سرمایه گذاری کاهش نمیابد که تورم را مهار کند. اگر فردی قصد دارد با هدف مصرف یا سرمایه گذاری، کالایی را به قیمت صد میلیون تومان خرید کند و بانک به ازای این صد میلیون تومان سال آینده ۱۲۵ میلیون پرداخت میکند، اما برآورد شخص این است که کالای مربوطه سال آینده ۱۵۰ میلیون تومان است، قطعا خرید کالا را به تاخیر نمیاندازد.

اقتصاد ایران شبیه کدام است؛ روسیه یا آرژانتین؟

پیش فرض لازم برای کار کردن سیاست نرخ سود، کاهش محدوده ی انتظارات تورمی و اعتماد است. اگر روسیه نرخ بهره را یک شبه دو برابر میکند، همین افزایش نرخ سود، انتظارات تورمی آنها را کاهش میدهد چرا که نهایتا میانگین انتظارات تورمی در جامعه "کمی" بیشتر از نرخ سود اسمی ده درصدی است. برای مثال فرض کنید میانگین انتظارات تورمی افراد در روسیه ۱۵ درصد است و افراد به صورت میانگین گمان میکنند که قیمتها تا سال آینده ۱۵ درصد افزایش خواهد یافت. وقتی بانک مرکزی نرخ را به بیست درصد میرساند، افراد زیادی پول خود را در بانک سپرده گذاری میکنند و خریدها کاهش میابد و در نتیجه سرعت رشد تورم کاهش میابد و با افت سرعت رشد تورم، انتظارات تورمی نیز کاهش میابد. در نتیجه بانک مرکزی نیز به هدف خود میرسد.

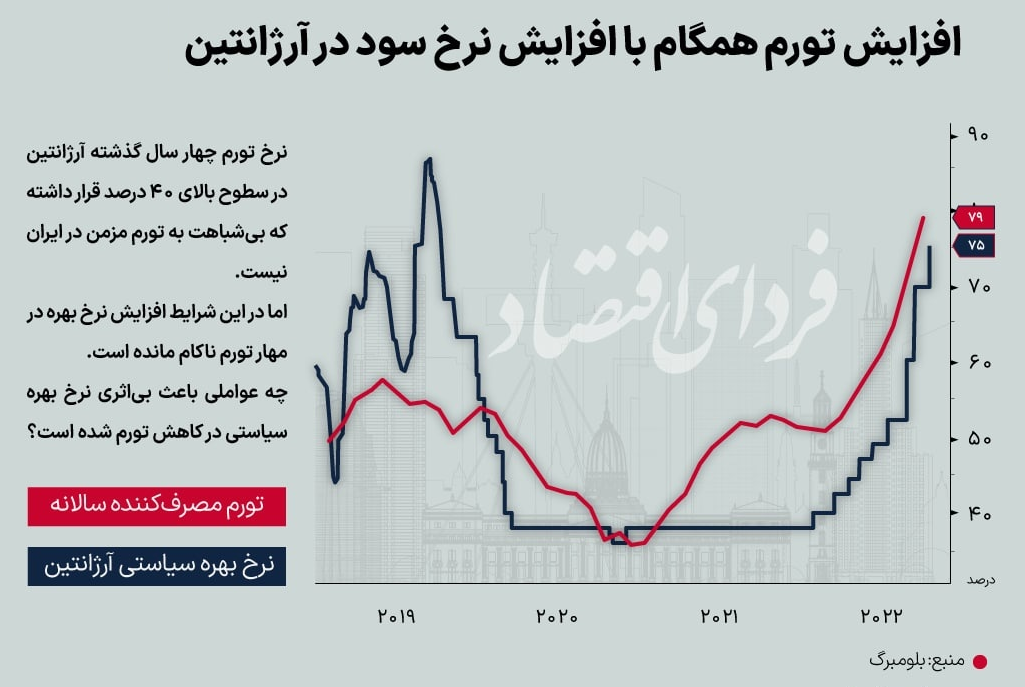

اما در آرژانتین با تورمهای چند ساله بالا نظیر ایران، همانطور که در نمودار بالا مشخص است، افزایش نرخ سود، هیچ کمکی به مهار تورم نکرده است. در سال ۲۰۱۹ نرخ سود از ۴۵ درصد به ۹۰ درصد رسید ولی تورم از محدوده بین ۵۰ تا ۶۰ درصد خارج نشد. در سال جاری نیز علی رغم افزایش نرخ به ۷۵ درصد، تورم همچنان افزایشی بوده و به مرز ۸۰ درصد رسیده است. این نشان میدهد که وقتی تورم از آستانه ای عبور میکند، که تحت شرایطی اتفاق می افتد که دلایل بنیادین برای افزایش تورم وجود دارد، نرخ سود کارکرد خود را برای مهار تورم از دست میدهند.

آیا افزایش نرخ سود در ایران منجر به مهار تورم میشود؟

دسته دوم اقتصاددانان معتقدند که از آنجا که ایران برای چهار سال متوالی تورمهای بالای ۴۰ درصد داشته (بجز بازه ای کوتاه در ۹۸)، شرایط ما مشابه آرژانتین است و نه روسیه. در نتیجه ریسک بزرگی در افزایش نرخ سود وجود دارد که با کمک به افزایش سرعت رشد نقدینگی خود میتواند به عامل تورم تبدیل شود. در واقع اقتصاد ایران را در نظر بگیریم که برای چهار سال متوالی تورم بالای ۴۰ درصد بوده است، کسری بودجه شدید وجود دارد، افقی برای افزایش درآمدهای ارز وجود ندارد و اعتماد اجتماعی به دولت کاهش یافته است. تحت چنین شرایطی انتظارات تورمی دلیلی برای کاهش به کمتر از میزانی که قبلا بوده ندارد، و چه بسا دلیلی برای افزایش آن وجود دارد. در انتظارات تورمی، دستکم بالای ۴۰ درصد، بانک مرکزی اگر نرخ سود را به کمتر از این نرخ کاهش دهد که همچنان انتظارات تورمی را پوشش نمیدهد و در نتیجه به هدف مهار تورم نمیرسد. اما حتی اگر به بیش از این رقم افزایش دهد، باز هم به این هدف دست نمیابد. در بخش بعدی توضیح داده میشود که پیامدهای افزایش نرخ سود در شرایط فعلی ایران اجازه کاهش تورم را نخواهد داد.

پیامدهای افزایش نرخ سود با هدف مهار تورم در دیدگاه منتقدان افزایش نرخ

بانکها به دلیل انقباض پولی یک سال گذشته، وضعیت مطلوبی ندارند، افزایش در نرخ سود وضعیت آنها را بدتر میکند. تشدید انقباض پولی مد نظر صالح آبادی به این معناست که نرخ وام دهی بانک مرکزی به بانکها افزایش یابد. در مقابل اجازه افزایش نرخ سود سپرده نیز به بانکها اعطا شود.

افزایش نرخ سود وام دهی به بانکها و نرخ سود سپرده به معنای هزینه بیشتر برای شبکه بانکی است. در مقابل بانکها ناگزیر از پرداخت تسهیلات تکلیفی با نرخهای پایین هستند. سایر تسهیلات نیز در اقتصاد رکودی با ریسک نکول بالایی همراه هست و کمتر شرکت بازپرداخت کننده ای هست که با نرخهای بسیار بالا حاضر به دریافت وام باشد، چرا که قادر به بازپرداخت آن نیست. بنابراین این وضعیت ناترازی بانکها را بیشتر کرده، و در نهایت دو اثر دارد:

۱- افزایش پایه پولی برای نجات بانکهایی که وضعیت بسیار نامناسبی پیدا میکنند.

۲- افزایش میزان رشد نقدینگی به دلیل سود بالایی که به مانده سپرده ها تعلق میگیرد.

شرایطی را تصور کنید که افراد جامعه از بانکها سود بیشتری دریافت میکنند (نقدینگی بزرگتر)، و انتظارات تورمی بالایی نیز دارند. افراد با این پولها پس از دریافت از بانک چه خواهند کرد؟ خرید بیشتر کالا و داراییها و این خرید بیشتر یعنی تداوم تورم بالاتر. از طرف دیگر رشد پایه پولی نیز بیشتر خواهد بود که به نوبه خود به افزایش نقدینگی دامن زده و سوخت رشد قیمتها را فراهم میکند.

با چنین مکانیزمی افزایش نرخ سود در شرایط انتظارات تورمی بالا اثری جز افزایش تورم و رکود سنگینتر به دلیل سختتر شدن تامین مالی ندارد، در نتیجه در صورت تشدید انقباض پولی، رکود تورمی سنگین تر در انتظار کشور است. در نتیجه تنها راه پیش روی سیاستگذار برای کاهش تورم، از بین بردن دلایل افزایش انتظارات تورمی بالا است که خارج از محدوده اختیارات بانک مرکزی است و مجموعه حاکمیت باید اقدامات فوری در این زمینه انجام دهد.

نظر شما