به گزارش پایگاه خبری تحلیلی رادار اقتصاد، سیما رفسنجانی نژاد تحلیلگر آزمایشگاه داده و حکمرانی در دنیای اقتصاد نوشت :

ملیسازی، شاید مهمترین گرایش قدرتهای مرکزی در مصاف با هر فناوری نوظهوری بوده که خارج از قلمرو حکمرواییشان ظاهر شده است. اما فناوری زنجیره بلوکی، بدون تردید، نمونه کمسابقهای از تهدید چارچوبهای سنتی اقتدار دولتها در تاریخ محسوب میشود. امروزه دولتها، در واکنش به رشد چشمگیر ارزهای دیجیتال، مبانی اقتدار و مشروعیت سیاسی خود را -که متکی بر واحد پول ملی و انحصار تنظیم آن تعریف میشود- عمیقا در خطر دیده و دست به دامان بانکهای مرکزی شدهاند. درواقع، دولتها به دنبال ایجاد مقرراتی هستند تا ثبات را در بازار خصوصی ارزهای دیجیتال متعادل کنند. نگرانی دولتها در این مورد، چندان هم بیراه نیست؛ تاریخ شکلگیری بیتکوین -اولین رمزارز جهان- بهخوبی نشان میدهد که این ارز دیجیتال، در واکنش به بحران مالی سال ۲۰۰۸ و به مثابه ابزاری برای فرار از نظام مالی موجود و سیاستهای فدرالرزرو شکل گرفت و دامنه کاربردهای آن دائم در حال گسترش است. توجه دولتها در واکنش به این نگرانی، به ایجاد ارز دیجیتال ملی معطوف شده که بهواسطه ذخایر ارزی دولتی پشتیبانی میشود. بر این اساس، رمزارزهای دولتی را الزاما نباید با سایر رمزارزهای موجود که دارای کارکرد گسترده در تجارت آزاد هستند، اشتباه گرفت؛ بهطور کلی، ارزهای مجازی به سه دسته تقسیم میشوند:

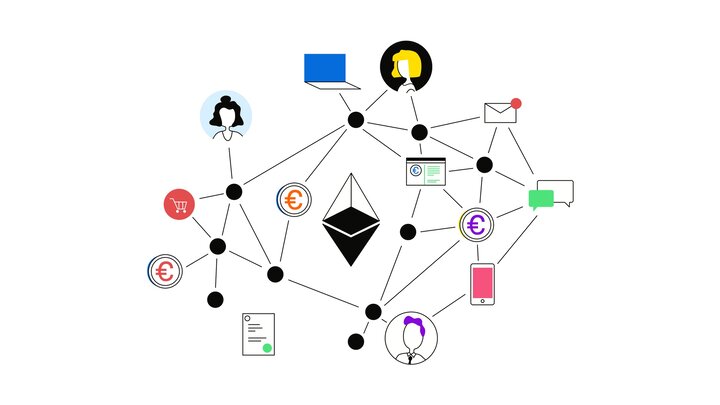

ارزهای مجازی مانند بیتکوین و اتریوم که بینیاز از مجوز هستند، برای همگان آزاد و در دسترسند. چالش خبر حضور رمزارز لیبرای فیسبوک با حدود 2میلیارد کاربر و رمزارز گرام شرکت تلگرام، نگرانی ازدسترفتن حکمرانی پولی را در بین کشورها افزایش داده است.

رمزارز بانک مرکزی «CBDC»، سومین دسته از ارزهای مجازی است. ویژگیهایی مانند وسیله پرداخت، مبادله، ذخیره ارزش و... را که به پول نسبت داده میشود، میتوان به CBDC نسبت داد. CBDC میتواند تمام نقشهای پول را ایفا کند، همچنین میتواند به ابزار پرداخت بینالمللی تبدیل شود. یکی از مهمترین وظایف بانکهای مرکزی، انتشار پول و اسکناس کاغذی رایج کشورهاست. انتشار پول دیجیتال نیز از اختیارات قانونی بانکهای مرکزی است.

بانک جهانی تسویه، به عنوان مهمترین سازمان تدوینگر استاندارد در حوزه بانکداری مرکزی و نظارت بانکی، در اکتبر 2020، اصول اساسی پول دیجیتالی صادره بانکمرکزی را منتشر کرد. در این سند، به این موضوع مهم اشاره شده است: «فشار ناشی از فناوریهای مالی و ظهور انواع پولهای غیربانکی و استقبال گسترده از آنها باعث شده است که عدمواکنش به پدیده پول دیجیتالی برای بانکهای مرکزی، حاوی ریسکهای مختلف باشد و بانکهای مرکزی بهتر است در این حوزه فعال شوند.»

اواخر دیماه 1400، رئیس بانکمرکزی جمهوری اسلامی ایران، از تصویب چارچوب انتشار رمزریال در شورای پول و اعتبار خبر داد. پس از آن نیز معاون فناوریهای نوین بانکمرکزی، جزئیات رمزپول ملی را تشریح کرد و هدف از طراحی رمزریال در بانک مرکزی را تبدیل اسکناس به موجودیت قابل برنامهریزی و برنامهنویسی دانست.

سوالی که مطرح میشود، این است که با توجه به ویژگیهای رمزارزها، تا چه میزان میتوان آنها را تحت انقیاد سیاستهای داخلی کشورها و راهبردهای ملیسازی اقتصادی درآورد. بهمنظور درک بهتر میزان انقلابیبودن فناوری و تغییر آینده جهان، بهتر است، نگاهی به تجربه اینترنت در دنیا داشته باشیم. وقتی اینترنت اولینبار عرضه شد، تفکرات مرتبط با هرجومرج و بیقانونی را بین مردم رواج داد. همانطور که جان پری بارلو در رساله خود تحت عنوان «بیانیه استقلال فضای مجازی» در سال 1996 گفته بود، این دنیا بهواسطه حضور کاربرانش معنا مییابد و آنها نیز بر شبکههای غیرمتمرکز برای سازماندهی و حکومت بر امور خود متکی هستند؛ بدون آنکه از جانب نهادهای متمرکز، دخالتی صورت گیرد. با این حال، با بلوغ اینترنت، دیدگاه بارلو، صرفا رویایی از یک آرمانشهر بود. طرح اصلی اینترنت، بهدنبال تمرکززدایی قدرت و ترویج آزادی ارتباطات بود؛ اما با گذشت چند دهه، فضای اینترنت، بهطور فزایندهای متمرکز و قانونمحور شد. این احتمال وجود دارد که رشد و توسعه فناوری شبکههای مبتنی بر زنجیره بلوکی و رمزارزها از مسیری مشابه پیروی کند. حتی اگر زنجیرههای بلوکی بهطور فزایندهای خودمختار و شامل سیستمهای بیقانونی باشند، همچنان ابزارهایی برای شکلدهی و کنترل استفاده و نحوه استقرار آنها وجود دارد.

به دلیل ماهیت غیرمتمرکز فناوری زنجیرههای بلوکی، تلاشهایی برای مهار قدرت آنها به شیوهای کنترلشده و قابل پیشبینی، در دست انجام است. بیش از 80درصد بانکهای مرکزی، درگیر تحقیقات مرتبط با CBDC هستند. بانکهای مرکزی نیز که در این حوزه مدلهای مفهومی راهاندازی کردهاند، در حال رشد هستند. «بانک مرکزی خلق چین» با تشکیل کارگروه ویژهای در سال 2014، یکی از اولین بانکهای مرکزی است که بر توسعه پول دیجیتالی بانک مرکزی تمرکز کرده است. در سال ۲۰۲۰، چین بهطور رسمی اعلام کرد که وارد فضای پایلوت دیجیتال کارنسی یوآن با نام (DCEP) خواهد شد و آن را در چهار استان، پایلوت کرد. DCEP یوآن دیجیتال است؛ بهعبارتی، اسکناس یوآن در فضای دیجیتال عرضه شده و معادل اسکناس بهشمار میرود. به ازای هر DCEP که منتشر میشود، یک یوآن در خزانه بانک مرکزی چین رزرو گرفته میشود.

نکته قابلتوجه این است که جنس رمزارزهای ملی و بانک مرکزی با رمزارزهایی مانند بیتکوین متفاوت است و اساسا رقیب و جایگزین آنها نیستند. در واقع، بانکهای مرکزی میخواهند، پول اعتباری رایج خودشان را با هدف استفاده از مزیتهای تکنولوژیهای نوین به شکل جدیدی منتشر کنند.

مزایا و مخاطرات رمزارز بانک مرکزی

مزایای رمزارز بانک مرکزی نسبت به پول کاغذی عبارتند از:

- تسهیل در پرداختهای خرد کشور و بهبود عملکرد سیاست پولی؛

- سریعتر و ارزانتر کردن پرداختهای فرامرزی و داخلی (خرد و عمده)؛

- ایجاد پول برنامهپذیر یا پول هوشمند (بهعنوان مثال، هنگامیکه فرد تسهیلاتی را به صورت رمزریال دریافت کند، این امکان برای بانک و تسهیلاتدهنده فراهم میشود که مبلغ موردنظر دقیقا در جایی سرمایهگذاری شود که هدفگذاری شده است)؛

- تسریع در گسترش کسبوکارهای مبتنی بر فناوریهای مالی؛

- امکان توکنایزکردن داراییها (طلا، ارز، املاک و...)؛

- تسهیل در توسعه بانکداری باز و نوین در کشور؛

- امکان جایگزینی آن برای تسویه بین کشورها؛

- بهبود مقاومت و تابآوری سیستم پرداخت در برابر حملات سایبری، شکستهای عملیاتی و خطاهای سختافزاری در مقایسه با پردازش و ذخیرهسازی دادهها به صورت متمرکز؛

- فراهمکردن شرایط برای بهبود فرآیندهای احراز هویت ضدپولشویی و کاهش فرار مالیاتی، فساد و فعالیتهای غیرقانونی؛

- ایجاد توانایی برای به چالشکشیدن قدرت انحصاری بانکهای تجاری روی سپردههای خرد؛

- تقویت حکمرانی پولی و در نهایت حکمرانی اقتصادی در کشور.

خطرهای عرضه رمزارز بانک مرکزی عبارتند از:

خطر واسطهزدایی: استقبال زیاد مردم باعث تبدیل حجم قابلتوجهی از سپردههای خود به چنین رمزارزهایی شده و بانکها برای جبران منابع خارجشده، ناچار از افزایش سود سپرده میشوند و هزینه تامین مالی افزایش مییابد.

ورود بانک مرکزی به حوزه مسائل اجرایی توزیع پول: تهیه اپ و پشتیبانی از آن؛ در حالی که بانک مرکزی فاقد بخشهای سازمانی با چنین توانمندی است.

انواع مدلهای رمزارزهای بانک مرکزی

1) مدل یک لایه(One-Tier) : در این مدل، بانک مرکزی خود اقدام به انتشار ارز دیجیتال میکند و عموم مردم به آن دسترسی خواهند داشت؛

2) مدل دولایه(Two-Tier) : در این مدل، مانند مدل DCEPبانک مرکزی چین، بانک مرکزی، پول دیجیتال را صرفا برای بانکها منتشر خواهد کرد و آنها عامل توزیع بین عموم خواهند بود. به این ترتیب، پولی که بانک مرکزی منتشر میکند، از طریق بانکهای تجاری در اختیار عموم مردم قرار میگیرد. در این حالت، حاکمیت کامل شبکه رمزریال در اختیار بانک مرکزی است و بانکهای تجاری اعتبارسنجی و تایید تراکنشها را در حد نودهای عملیاتی انجام خواهند داد. به نظر میرسد، روش مورد نظر بانک مرکزی جمهوری اسلامی به این مدل شبیه است.

مقایسه CBDC و Cryptocurrency

1) متمرکز و غیرمتمرکز بودن: در ساختار رمزارزها، تعداد زیادی نود توزیعشده در قالب بلاکها، شبکه را نگهداری میکنند. در ساختار CBDC یک شبکه مرکزی با ساختار و قواعد مشخص، وظیفه پشتیبانی را بر عهده دارد.

2) حریم شخصی و استقلال: در Crypto حریم شخصی و استقلال در درجه بالاست و هرگونه دسترسی به اطلاعات منوط به اجازه شخصی کاربر است (یکی از دلایل عمده استفاده مجرمان از این ابزار). درCBDC، رعایت استقلال و حفظ اطلاعات در چارچوب قوانین و مقررات مرتبط است. دغدغههای موجود در مورد استفاده از رمزارزها از سوی مجرمان و باندهای جرایم سازمانیافته برای پولشویی و تامین مالی تروریسم، با جایگزینی CBDC تا حد قابل قبولی رفع میشود.

3) امنیت: در ساختار رمزارزها، نسبت به ساختار CBDC که به صورت متمرکز اداره میشود، احتمال حمله و هک کمتر است. بنابراین امنیت CBDC نسبت به Crypto کمتر است.

4) تطبیق: ساختار CBDC با توجه به ماهیت متمرکز آن، انطباقپذیری بیشتری با قوانین و مقررات نسبت به Crypto دارد.

پیشنهادها

- مسیر پیشرو به یکباره نمیتواند نظامهای متمرکز را از بین ببرد. فضای اقتصادی کشور، با وجود پول ملی، برای ورود به فضای دیجیتال، نیاز به ابزار دیجیتالی پول ملی دارد تا بتوان برای ارتباط بین دنیای سنتی و فضای دیجیتال، پلی ایجاد کرد.

- بهروزرسانی قانون پولی کشور با توجه به تحولات ارزهای مجازی ضروری است. کلیات «طرح بانکداری جمهوری اسلامی ایران» در آذرماه 1398 تصویب شده است. در مواد 190 و191 طرح آمده است که به منظور توسعه استفاده از دانش و فناوریهای نوین بانکی در صنعت بانکداری کشور، شورای فناوریهای نوین بانکی به ریاست قائممقام رئیسکل و با مشارکت افراد (این افراد در ماده مذکور مشخص شدهاند) تشکیل میشود. برخی از وظایف شورای فناوریهای نوین بانکی عبارتند از: تدوین ضوابط و چارچوب فعالیت در زمینه نظامهای پرداخت (اعم از کیف پول الکترونیک و پرداختهای خرد)، پرداختهای بینالمللی، رمزارزها، تسهیلات فرد به فرد و سایر موضوعات مرتبط با حوزه فناوریهای نوین بانکی و ارائه آن به شورای قانونگذاری و نظارت بانکی برای تصویب. بنابراین تعیینتکلیف طرح بانکداری اولویت جدی دارد.

- چنانچه بانک مرکزی اجازه بازنشر رمزریال را روی شبکههای مبتنی بر زنجیره بلوکی عمومی مانند شبکه اتریوم را صادر نکند، رمزریال هیچ کمکی به اکوسیستم شبکههای زنجیره بلوکی نخواهد کرد. دلیل این موضوع این است که بسیاری از فعالان حوزه اقتصاد دیجیتال، به دلایل فنی و بازاری ترجیح میدهند، اپلیکیشنهای غیرمتمرکزشان را روی شبکههای مبتنی بر زنجیره بلوکی توسعه دهند. وقتی در آن شبکه زنجیره بلوکی، ریالی وجود نداشته باشد، امکان ارائه خدمات به ریال هم وجود ندارد. بنابراین بانک مرکزی باید سازوکاری طراحی کند تا نهادهای معتبر بزرگ -موسسههای مالی- امکان بازانتشار توکن رمزریال را تحت چارچوبهای نظارتی بانک مرکزی، روی شبکههای مبتنی بر زنجیره بلوکی دیگر داشته باشند.

- بهمنظور ایجاد و راهبری CBDC نیازی به تصدی مستقیم بانک مرکزی نیست و اپراتورهای CBDC میتوانند این نقش را زیر نظر بانک مرکزی ایفا کنند.

نظر شما