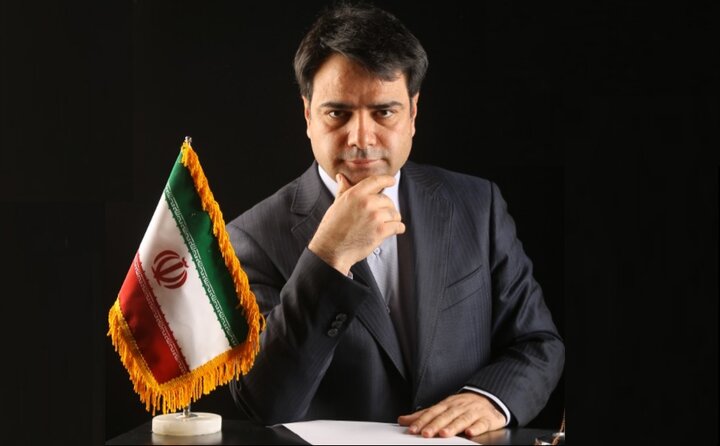

به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از ایبِنا، عباسعلی حقانینسب درباره تاثیرات نرخ سود بانکی بر عملکرد بازار سرمایه، اظهار کرد: در اقتصاد نرخ سود بانکی فاکتوری مهم و تعیینکننده است. یکی از راهکارهای مهم برای کنترل نرخ تورم، نرخ بهره است اما نرخ سود سپرده و متناسب با آن نرخ سود تسهیلات بانکی همواره دو رقمی بوده و به عنوان یکی از دلایل مهم در خلق نقدینگی عمل کرده است.

حقانینسب خاطرنشان کرد: ابزار رقابت میان بانکها و سایر بازارها نباید نرخ سود بانکی باشد و سایر خدماتی که در بانک ها ارایه میشود تعیینکننده باشد، اما ابزار رقابت طی سالهای گذشته نرخ سود بوده و اکنون نیز مورد استفاده قرار میگیرد.

وی با بیان اینکه با کاهش نرخ سود، نقدینگی از سیستم بانکی خارج نمیشود بلکه از بانکی خارج و وارد بانک دیگر میشود، اظهار کرد: اگر جلوی اقدام به رقابت در نرخ سود توسط بانک ها گرفته شود هزینه بهره بین بانکی به شدت کاهش مییابد و سیستم بانکی و بانک مرکزی به راحتی میتواند نقدینگی را به سمت بازار سرمایه هدایت کند.

کارشناس ارشد بازار سرمایه با بیان اینکه استدلالهایی برای جلوگیری از کاهش نرخ سود بانکی مطرح میشود، خاطرنشان کرد: یکی از استدلالها این است که افراد زیادی با استفاده از سود سپرده زندگی خود را اداره میکنند، این در حالی است که این افراد میتوانند اوراق با درآمد ثابت را که در بورس عرضه میشود و تضمین هم دارند را خریداری کنند.

حقانینسب تصریح کرد: توجیه دیگر این است که اگر نرخ سود بانکی کاهش یابد سپرده بانکی به سمت بازار ارز میرود در حالی که باید گفت بانکها به راحتی میتوانند سپرده با نرخ سود باز نکنند اما به جای آن اوراق ثابت بورسی که نرخ سود حداقل سه درصد بالاتر از نرخ سود بانکی دارند، عرضه کنند.

کارشناس ارشد بازار سرمایه عنوان کرد: بانکها هم کارگزاری و هم صندوقهای تامین سرمایه دارند و میتوانند اوراق با درآمد ثابت روزشمار را به مشتریان ارایه دهند. ۳۰ بانک کشور به جای رقابت با یکدیگر با هم توافق کرده و حداقل برای سه ماه نقدینگی که از بانکی به بانک دیگر وارد میشود را در قالب ادغام عملیاتی بانکها و قرض با نرخ سود ثابت پایین به بانک مبداء برگردانند.

وی افزود: بانکها از نظر سهامداری و فعالیتهای دیگر عملیاتی نیستند، اما از نظر سرمایهگذاری و سپرده و نرخ سود میتوانند با هم ادغام شوند و این رقابت ناسالم است که موجب شده تا ایران جزو معدود کشورهایی باشد که تورم و رشد نقدینگی دورقمی است.

حقانی نسب گفت: این اقدام میتواند هزینه پول برای بانکها را کاهش دهد و کمپین منابع از سپرده سرمایه مدتدار کلید زده شود تا مردم سپرده سرمایه مدتدار باز نکنند و به جای آن اوراق ثابت مدتداری را که توسط دولت و شرکتها منتشر میشود را خریداری کنند.

این کارشناس بازار سرمایه اظهار کرد: ۸۸ درصد نقدیندگی در بازار پول و ۱۲ درصد آن در بازار سرمایه است. میزان نقدینگی در بازار پول دو میلیون میلیارد تومان است و به معنای ان است که این میزان میتواند منابع ارزان و با نرخ سود کم باشد که متاسفانه در بانکها فریز شده و نرخ سود بالا به آن پرداخت میشود و به جای آن کسری بودجه دولت از محل بازار سرمایه تامین میشود.

وی اظهار کرد: اکنون بهای تمام شده پول برای بانکها ۱۳ تا ۱۷ درصد است اما انتشار اوراق میتواند هزینه تمامشده پول برای بانکها را به زیر ۱۰ درصد کاهش دهد. رقابت ناسالم میان بانکها موجب شده تاکنون به سمت روشهای دیگر برای سودآوری حرکت نکنند و رقابت بانکها در نرخ سود به جای خدمات بانکها به زیان اقتصاد کشور است.

نظر شما